O fechamento dos balanços das proteínas animais em 2020

Confira os principais destaques sobre os dados de oferta e demanda por proteínas animais em 2020

Por Consultoria Agro

A divulgação pelo IBGE dos dados oficiais inspecionados das produções de proteínas animais referentes ao 4T 20, há poucos dias, permite um olhar mais detalhado sobre estes mercados, já que estes dados completam as informações do lado da oferta e, consequentemente, dimensiona o consumo aparente no fechamento do ano que se passou.

Pecuária de corte

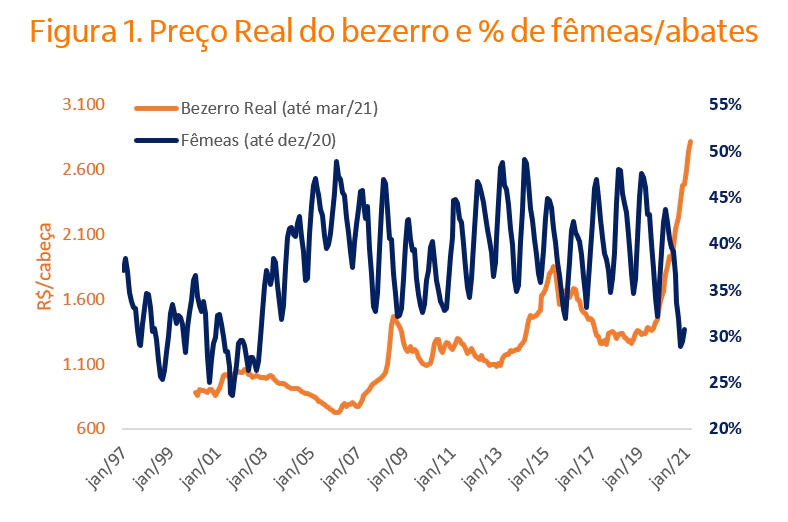

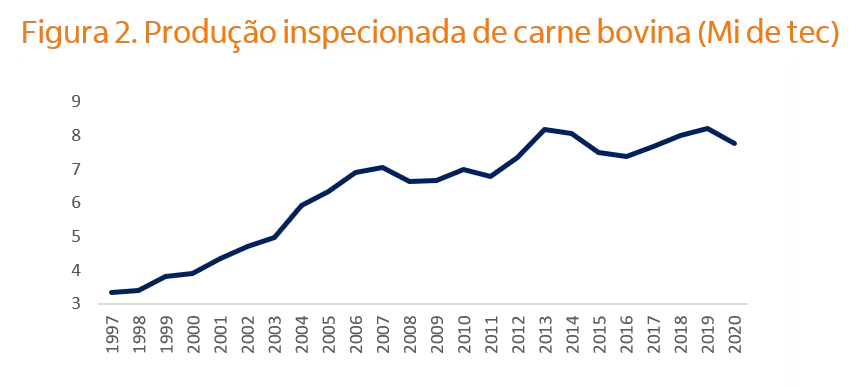

Na pecuária de corte, a primeira observação é que o volume total de cabeças abatidas em 2020 (29,7 milhões de cabeças), semelhante ao de 4 anos atrás (2016) e 8,5% menor em relação a 2019, refletiu a forte retenção de fêmeas, característica do momento do ciclo pecuário pelo qual estamos atravessando. Enquanto os abates de machos caíram 1,9%, os de vacas recuaram 19,6%, fazendo com que a participação de fêmeas (vacas e novilhas) sobre o total abatido tenha sido de 36,6%, contra 40,9% em 2019. Foi o segundo ano consecutivo da retenção de fêmeas, fortemente estimulada pelo alto preço do bezerro e também do boi gordo, que fortaleceu a procura pela cria. Em out/20, o % de fêmeas no total abatido chegou ao nível de 28,9%, algo não visto desde out/02. Vale lembrar que o indicador Cepea do boi gordo (SP) subiu 39% em 2020 e o bezerro (MS) 53%.

Porém, a produção de carne bovina (7,77 milhões de tons equiv. carcaça - tec) caiu menos (-5,4%), em função do aumento de 3,4% no peso médio das carcaças, para 261,6 kg. Foi o maior aumento anual do peso médio das carcaças da série histórica iniciada em 1997, o que reflete os altos preços do boi gordo, que atuaram como combustível para a adoção tecnológica na pecuária, sobretudo através da melhora da alimentação, que confere rápida resposta. Mas indica também a continuidade da evolução genética do rebanho.

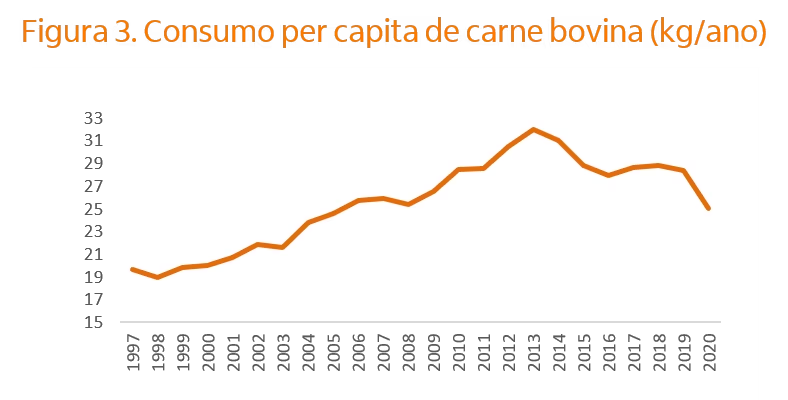

Com a produção 5,4% menor, descontadas as exportações (+9,9%, 2,517 milhões de tec) e acrescidas as importações (que são pouco relevantes, 48 mil t), o consumo aparente de carne bovina retrocedeu 11,1%, para estimados 5,3 milhões de tec, o menor em 11 anos. Já o consumo per capita (25,1 kg/ano) recuou ao menor nível em 15 anos. O consumo interno representou 68% da produção em 2020 e 73% no ano anterior.

Vale destacar que mesmo que as exportações não tivessem crescido em 2020, a queda “contratada” do consumo aparente já seria da ordem de 7,4%, ou seja, a retração do consumo foi muito mais explicada pela queda da oferta (retenção de vacas e reconstrução do rebanho) do que pela demanda chinesa, embora a combinação da menor produção e maior exportação certamente tenha ajudado na alta dos preços e, consequentemente, dificultado ainda mais a aquisição de carne pelos consumidores finais.

Na pecuária de corte, anos de forte retenção de fêmeas significam invariavelmente menor oferta de gado pronto para os frigoríficos e, ao final, preços mais elevados. De toda forma, chama atenção a redução da disponibilidade em quase 7 kg per capita desde 2013, o que até certo ponto justifica a resiliência do preço da carne bovina e a manutenção da desfavorável relação de preços contra as proteínas alternativas, ou seja, o mercado consumidor doméstico vem ficando menor e mais distante das camadas de renda mais baixas.

O que temos observado neste início de 2021 é uma oferta de gado ainda menor que há um ano, um bom fluxo de exportações e dificuldade por parte da indústria em repassar as contínuas altas do boi para o consumidor interno. Mas mesmo em ritmo inferior ao boi gordo, a carne continua subindo.

Aves & Suínos

No setor de carne de frango, a produção cresceu 1,8% em 2020, alcançando 13,76 milhões de t, a maior da história. Neste caso, ocorreu o contrário dos bovinos, com o peso médio das carcaças 1,4% menor (2,30 kg/ave), caindo pelo segundo ano consecutivo, influenciado pelo alto custo da ração. Com isso, a produção de carne acabou crescendo menos que a quantidade de aves abatidas (3,3%), que totalizou 6 bilhões de cabeças.

Do lado da demanda, houve queda de 1,1% nas exportações (4,1 milhões de t) implicando em uma absorção doméstica de 9,66 milhões de t, crescimento de 3,2%. Já o consumo per capita cresceu 2,4%, para 45,6 kg/ano, também o maior da série histórica. Além da boa oferta, os altos preços das carnes bovina e suína favoreceram o consumo doméstico de aves, mesmo com as margens das empresas pressionadas.

Com os custos seguindo em elevação em 2021, a indústria de carne de frango vem sinalizando ajustes na oferta, o que é importante para buscar um equilíbrio das margens. No ano passado, a manutenção do ritmo de produção teve o apoio dos estoques de grãos originados a preços mais baixos, sendo que neste ano a formação dos custos está bem mais elevada, o que exigirá preços mais elevados nos produtos finais.

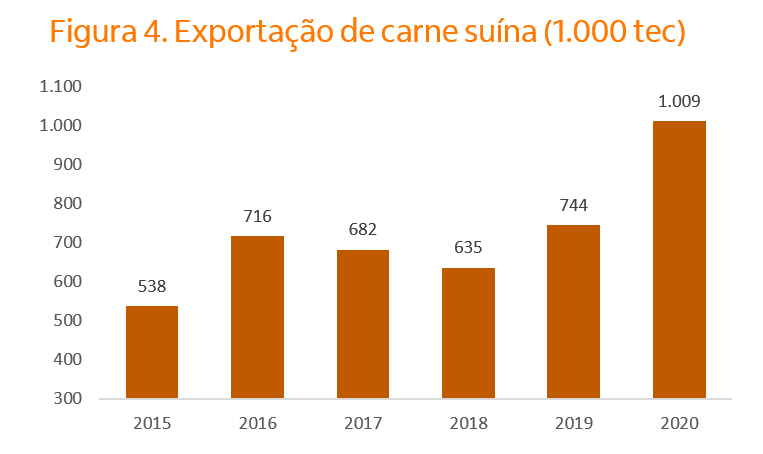

Já a suinocultura, diretamente favorecida pela ampla demanda chinesa, mostrou expansão de 8,5% na produção de carne, batendo novo recorde em 4,47 milhões de t, aumento superior ao do número de cabeças abatidas (49,34 milhões de cab, +6,4%), já que houve ganho de 1,9% no peso médio das carcaças, com o setor maximizando a produção frente à forte demanda.

A marca recorde de 1 milhão de t de carne suína e miúdos exportados em 2020 (+35,6%) não impediu um novo recorde também no consumo doméstico, que avançou 2,5% sobre 2019 para 3,47 milhões de t, de modo que o consumo per capita evoluiu 1,8% atingindo 16,4 kg/ano. A exportação representou 23% do total produzido frente a 18% no ano anterior.

O recrudescimento da Peste Suína Africana na China desde o final do ano passado deve moderar a velocidade da recuperação do rebanho, o que significa boas perspectivas para a exportação em 2021.

Ovos & Leite

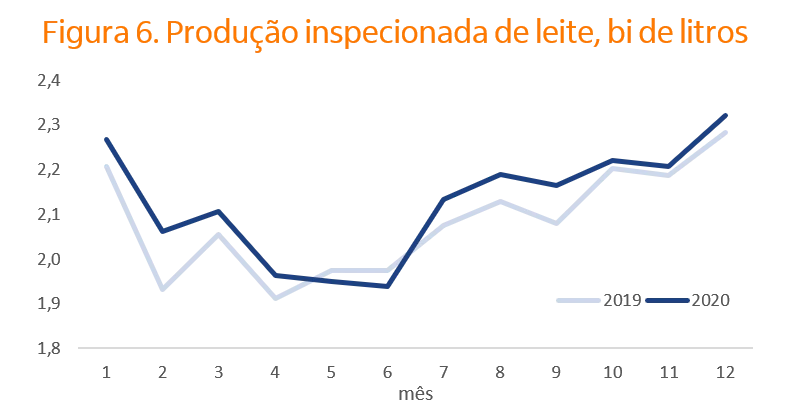

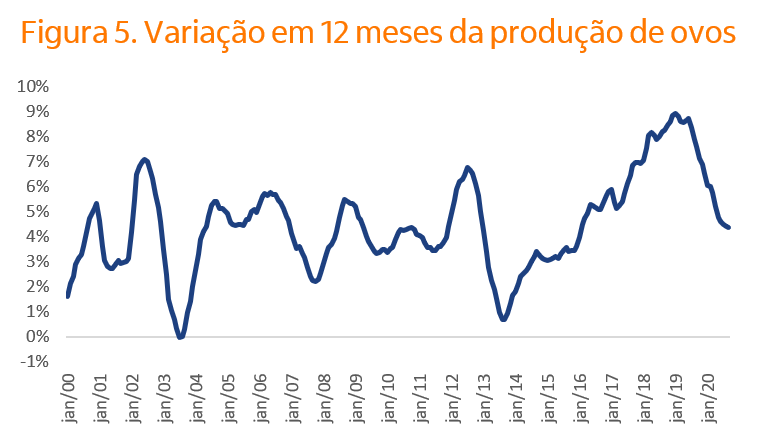

Com relação às produções de ovos e leite, também ocorreram recordes de produção, com o primeiro crescendo 3,0% (3,96 bilhões de dúzias) e o segundo 2,1%, para 25,52 bilhões de litros.

No setor de postura, a produção desacelerou claramente no último trimestre do ano, com a variação em 12 meses vindo de crescimento de 4,5% em meados do ano. A deterioração das margens a partir de setembro forçou o ajuste por parte dos produtores, o que surtiu efeito e fortaleceu os preços, que seguiram em elevação no 1T 21, bem acima da curva do ano anterior.

Já na pecuária leiteira, a produção acelerou no segundo semestre na medida em que a reação da demanda pelos derivados no atacado a partir do segundo trimestre veio de encontro a um ritmo contido de captação, o que permitiu à indústria elevar os preços pagos aos produtores e estimulou a oferta.

O auxílio emergencial teve grande efeito sobre os preços dos produtos lácteos em 2020 mas sem este apoio neste início de ano, os preços da maior parte dos derivados vêm se acomodando. Além disso, a pecuária leiteira também vem sentindo as altas dos custos da alimentação concentrada, o que deve moderar o ritmo de produção e equilibrar o mercado, dado que o novo auxílio emergencial não deve ser suficiente para promover um aumento da demanda como visto no ano passado.