Cenário de Café 2022/23

Confira nossas expectativas para a safra 2022/23

Por Consultoria Agro

O estrago da seca e das geadas

O ano de 2021 foi um dos mais difíceis sob a ótica de produtividade para a cafeicultura brasileira em décadas. A seca forte que acometeu praticamente toda a área de café arábica desde o final de 2020 fez com que a safra 2021/22, que já seria de baixa carga pelo efeito bienal da produção de arábica, fosse ainda menor.

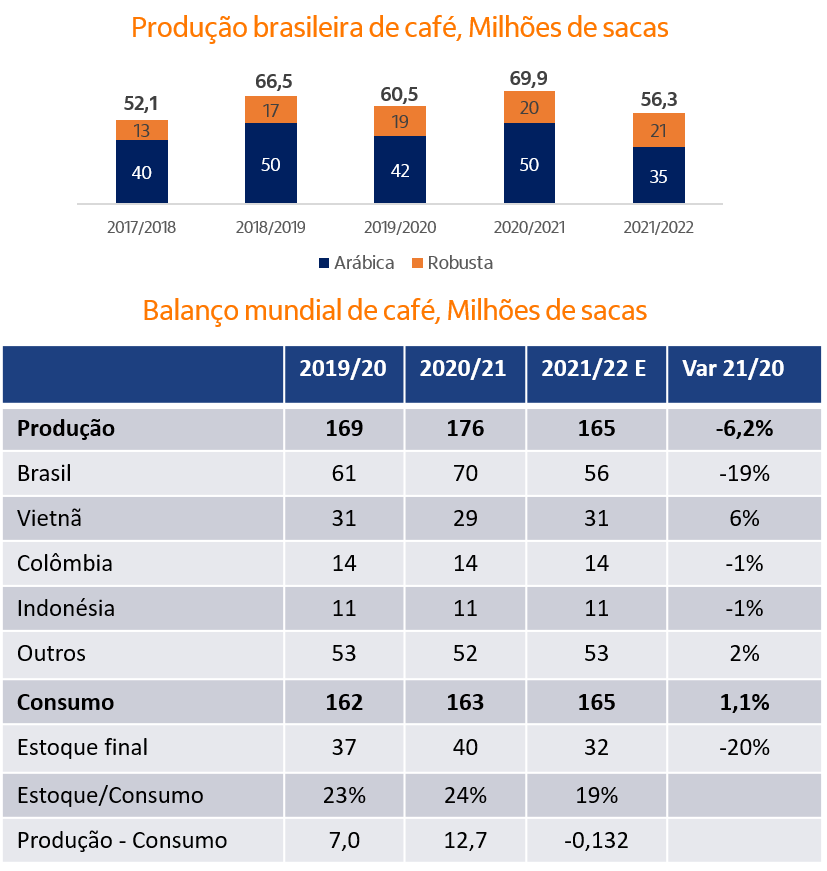

O Departamento de Agricultura dos EUA (USDA) indicou em 35 milhões de sacas a produção de café arábica colhida neste ano, 30% abaixo do ano anterior, com possibilidade de revisão para baixo nesta estimativa. Por outro lado, a produção de café conilon/robusta, que não tem bienalidade, continuou crescendo, alcançando 21,3 milhões de sacas, a maior da história e 5% acima do ano passado, valendo destacar que a seca não afetou o Espírito Santo, maior estado produtor de conilon. Com isso, o total colhido na safra 2021/22 foi de 56,3 milhões de sacas, 19,5% menor que o recorde histórico de 2020/21 (69,9 milhões de sacas).

A estiagem afetou não somente a safra deste ano, mas também o potencial para o ciclo 2022/23, já que a falta de chuvas no verão e no outono impediu um bom desenvolvimento vegetativo das plantas, base para a formação dos frutos após as floradas que ocorreram recentemente. Mesmo as lavouras irrigadas tiveram seu desenvolvimento limitado pela restrição da oferta de água, já que os reservatórios também foram afetados.

Além disso, as geadas e o frio severo em junho e julho comprometeram ainda mais a expectativa de recuperação da produção no ano que vem, já que diversas áreas tiveram danos severos, com morte de plantas e necessidade de podas drásticas, o que significa desde a necessidade de replantios de lavouras novas que foram totalmente perdidas, até a ausência de produção no próximo ano, dependendo do tipo de poda empregada. Mesmo em lavouras atingidas de maneira mais leve, espera-se algum comprometimento do potencial produtivo para 2022/23.

Os técnicos têm destacado que, mesmo as lavouras não atingidas diretamente pelas geadas sofreram problemas fisiológicos decorrentes dos dias de frio intenso, o que também deve dificultar a expressão do máximo potencial dessas áreas.

Embora existam estimativas da dimensão da área afetada pelas geadas, de até 20% da área total de café arábica, o que equivale a cerca de 280 mil ha, os diferentes graus de danos e, consequentemente, as ações nessas áreas afetadas mas não destruídas dificultam uma boa calibragem do que de fato foi perdido adicionalmente à seca para a produção do próximo ano. É certo que o potencial é muito inferior ao excelente ano safra 2020/21.

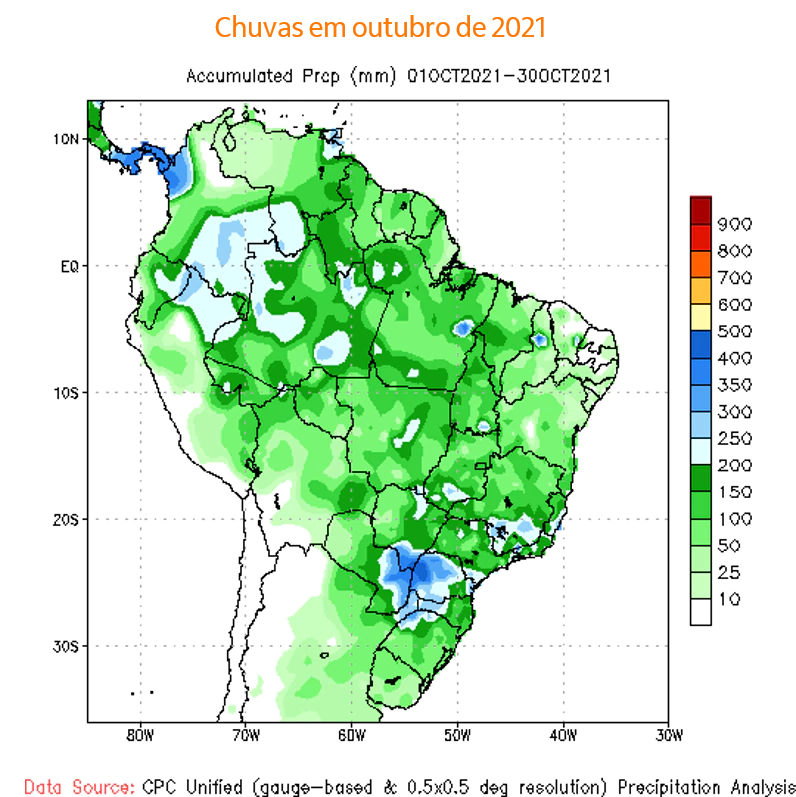

As chuvas retornaram de forma abrangente e em bons volumes em outubro reduzindo o déficit hídrico e promovendo a abertura de floradas. Porém, são incapazes de recuperar os estragos da estiagem, apenas estancando danos adicionais. Nos primeiros meses de 2022 será possível avaliar a formação dos chumbinhos e dimensionar melhor o tamanho da safra.

Cenários para 2022/23 e o que podemos esperar

Embora sujeito a erros pela baixa visibilidade neste momento, procuramos construir 3 cenários para a produção brasileira 2022/23, no sentido de ter uma ideia de como podem ficar os balanços doméstico e global de café, já que o Brasil é o maior player e, consequentemente, determinante no quadro.

Acreditamos ser razoável neste momento, uma perda entre 8 e 12 milhões de sacas de café arábica em função da seca e das geadas quando comparada à produção 2020/21, último ano de safra alta, ou seja, entre 15% e 24% abaixo do referido ano. Isso significa entre 38 e 42 milhões de sacas de arábica produzidas, que somadas à produção de conilon - que pode evoluir 5% novamente, semelhante ao crescimento deste ano - totalizará entre 60 e 64 milhões de sacas de café em 2022/23. Consideramos o cenário intermediário como o base.

Sob a ótica do balanço interno de O&D, estes cenários de produção deduzidos do consumo doméstico da ordem de 23,7 milhões de sacas, isto é, mantendo o estimado pelo USDA para 2021/22, levarão a um potencial de exportação entre 37 e 41 milhões de sacas entre jul/22 e jun/23, podendo ser um pouco menor a disponibilidade de exportação caso o consumo interno cresça um pouco, algo incerto em função do impacto do aumento de preços ao consumidor final e do cenário de provável recessão da economia brasileira em 2022.

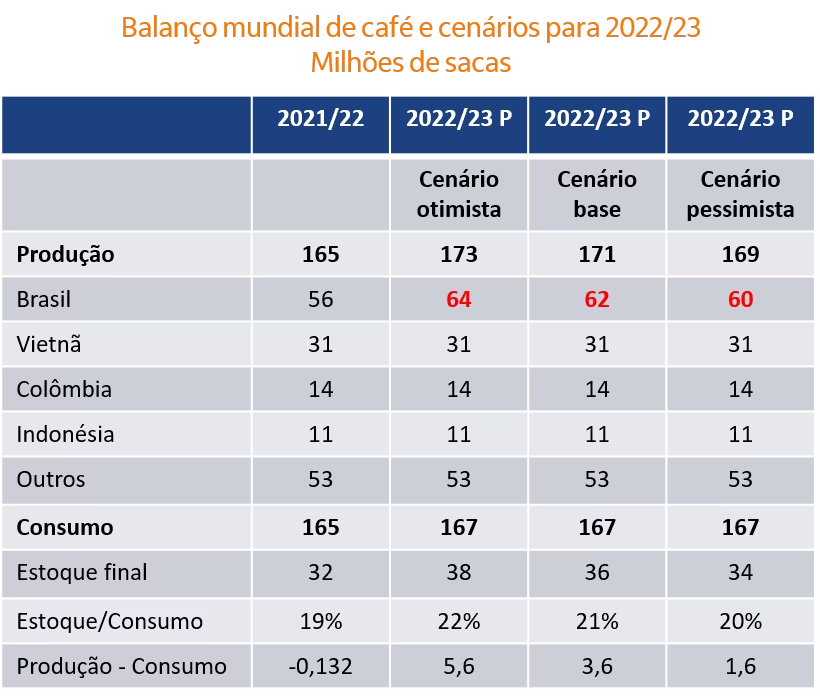

Impacto sobre o balanço global

Em termos globais, mantidas estáveis as produções dos demais países, que normalmente oscilam um pouco mas com pouco efeito no balanço dado o menor tamanho relativamente ao Brasil, e considerando um avanço do consumo mundial da ordem de 1,5%, chegamos aos cenários de superávit entre produção e consumo entre 1,6 e 5,6 milhões de sacas, vindo de um 2021/22 de leve déficit (132 mil sacas) global. Cabe lembrar que o balanço do ano 2021/22 ainda está aberto e com viés de déficit um pouco maior, caso a produção brasileira de arábica deste ano, estimada em 35 milhões de sacas, seja revista um pouco para baixo, o que é razoável. Caso isso ocorra, o estoque de passagem, estimado em 32 milhões de sacas, será um pouco menor mas voltará a crescer no ano seguinte.

É nítido que o balanço mundial é apertado até pelo menos meados do próximo ano, quando começará a entrar a próxima safra brasileira de ciclo alto do arábica, mas não nos parece um cenário catastrófico. Tudo indica que, com a safra 2022/23 (ciclo alto) com potencial comprometido e a 2023/24 voltando a ser de ciclo baixo, somente em 2024 poderemos ter uma safra perfeita, semelhante à 2020/21, caso o clima permita.

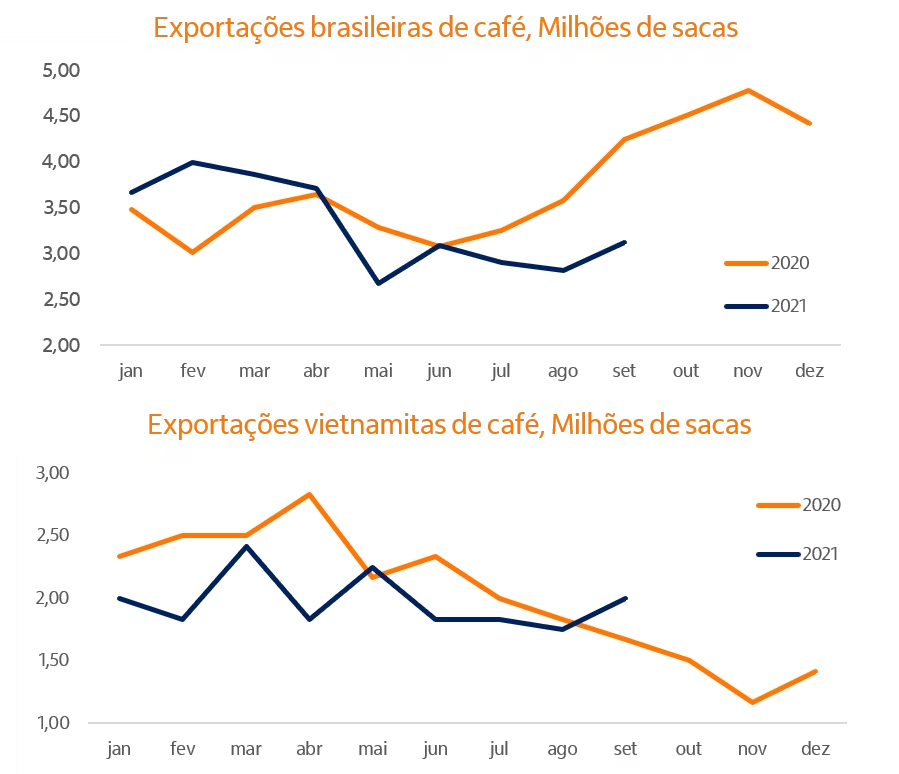

Além das preocupações com a oferta atual e futura de arábicas, o mercado tem sido surpreendido com dificuldades de manutenção do fluxo de exportações, principalmente pela falta da contêineres, o que vem limitando as exportações do Brasil e do Vietnã, principalmente.

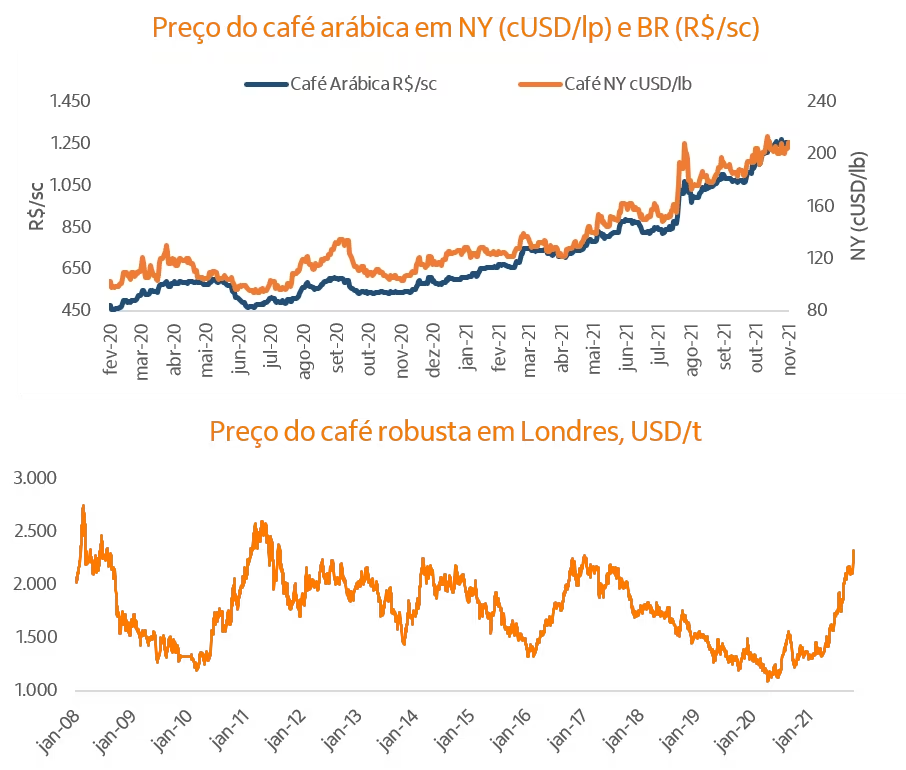

Preços respondendo ao quadro apertado

Refletindo o efeito substituição, a menor oferta de café arábica e os altos preços fortaleceram a procura pelo café robusta em nível global, porém o ritmo mais lento das exportações do Vietnã, além de preocupações com o excesso de chuvas no país asiático, que se aproxima da colheita, ajudaram a impulsionar os preços de referência do robusta em Londres, negociados nos últimos dias próximo de USD 2.300/t, nas máximas em 10 anos.

Com a reposição dos estoques ficando mais difícil e o inverno no Hemisfério Norte se aproximando, período de maior consumo, os preços devem seguir firmes, e podendo subir mais caso a fluidez das cargas dos países produtores para os destinos siga problemática, além da incerteza com relação ao tamanho da próxima safra brasileira.

A frustração com a produtividade deste ano (2021/22) dificultou as entregas de cafés compromissadas e, em acordos entre as partes, deslocou parte dessas entregas para as safras futuras, o que restringe novas vendas antecipadas por parte dos produtores mais afetados.

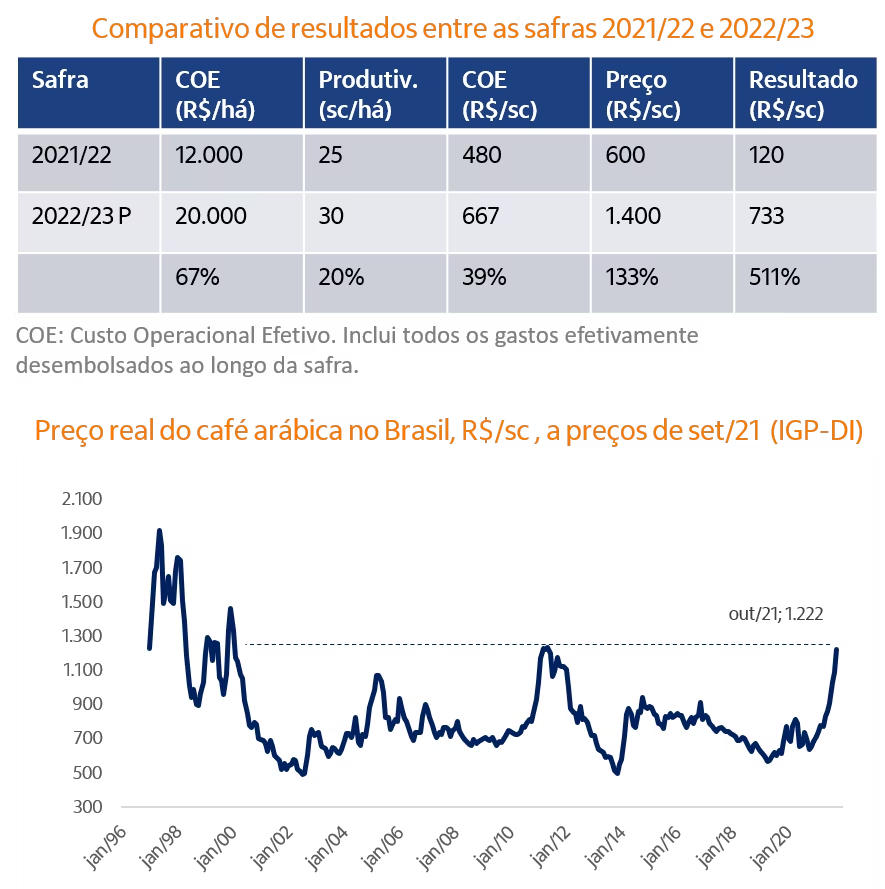

Ainda assim, o produtor de café arábica brasileiro precisa considerar a possibilidade atual de comercialização para 2022/23, entregas de set-dez/22, em até R$ 1.500,00/saca, o que possibilita proteger os altos custos de produção deste ciclo, grande preocupação do produtor, e ainda capturar um resultado bem satisfatório.

E o resultado do produtor?

Embora variáveis conforme a região, produtores etc, os custos operacionais da safra 2021/22 estiveram próximos de R$ 12 mil/ha, deixando um resultado ao redor de R$ 120/saca ao produtor que colheu 25 sacas/ha com a seca (mas que esperava 35-40 sacas/ha) e comercializou a R$ 600/saca. Para o ciclo 2022/23, em que o custo já está sendo formado em até R$ 20 mil/ha, uma produtividade da ordem de 30 sc/ha aos preços atuais de R$ 1.400/saca para entrega em 2022, deixam neste cenário mais de R$ 700/saca de resultado.

Mesmo que os preços possam eventualmente subir mais, uma boa gestão de risco preconiza se proteger da possibilidade de recuo das cotações, afinal os ventos podem mudar de direção.

Diante dos crescentes desafios climáticos, é importante ser conservador no comprometimento das safras futuras, porém, investir na cafeicultura absorvendo os altos custos de produção e não proteger de alguma maneira os preços da entrega futura pode ser bastante arriscado.

Além do alto custo de produção, o próximo ano deve ser de elevada volatilidade cambial, riscos inflacionários e juros mais elevados, elementos importantes a serem levados em consideração no planejamento do cafeicultor. O cenário sugere que os preços seguirão favoráveis mas, diante das incertezas presentes no ambiente de negócios – vide a eclosão da pandemia no ano passado – uma gestão de risco (preços, câmbio, clientes, etc) bem feita é essencial para proteger o negócio e permitir que o produtor siga investindo para capturar melhores produtividades e fazer frente aos crescentes custos de produção.

E os reflexos para os exportadores

O cenário da safra 2022/23 deve ser mais positivo para as tradings diante da expectativa do aumento do volume a ser originado em relação à safra atual. Ainda assim, grande atenção deve ser dada ao aumento da necessidade de capital de giro diante dos elevados preços da commodity, o que deverá exigir mais caixa das companhias.

Adicionalmente, embora mais folgado, o balanço global deverá seguir apertado sob uma perspectiva histórica, o que sugere que se houver revisões para baixo na produção de importantes países produtores e exportadores os preços poderão subir sobremaneira, o que por sua vez deverá se refletir em maiores depósitos de garantia e de aumento de chamadas de margens para as empresas que utilizam a bolsa para “hedgear” as suas operações. Nesse contexto, é importante estar preparado (com liquidez) quando - e se - tais eventos ocorrerem. Não se pode deixar de mencionar também o cuidado que tais players devem ter na gestão do descasamento cambial diante do aumento esperado da volatilidade do ativo ao longo do próximo ano.

Do lado operacional, embora acreditemos em uma melhora gradual da oferta de contêineres, o transporte marítimo pode seguir sendo impactado pela redução da eficiência nos fluxos portuários diante dos protocolos de combate à Covid e também pelos elevados preços dos combustíveis.