Primeiras reflexões sobre o etanol de trigo

Por Consultoria Agro

Panorama do Trigo do Brasil

A produção de trigo nacional tem ganhado espaço nas lavouras Brasil a dentro com margens atrativas e tecnologia genética que garantem boas produtividades e qualidades industriais na região Centro-Sul. Segundo a Conab, a produção totalizou 9,7 MM de toneladas em 2022, aumento de 27% frente ao ano passado. A taxa de crescimento da cultura nos últimos 5 anos corresponde a 11,5%, sendo que esse aumento da produção e a conjuntura da cadeia tritícola têm ganhado robustez e aberto novos canais de comercialização. As exportações do cereal, por exemplo, cresceram substancialmente nos últimos dois anos e os agentes do setor enxergam como uma possível rota estrutural em função da lacuna comercial que foi apresentada com as restrições de oferta da região do Mar Negro, projetando o Brasil como um potencial fornecedor do cereal, mesmo que pequeno em relação aos principais exportadores.

Além da exposição internacional, outra vertente que tem ganhado espaço no setor são os projetos greenfields de etanol à base de trigo no estado do Rio Grande do Sul. Esse crescimento dos investimentos se deu em função do programa Pró-Etanol, lei promovida pelo governo gaúcho em 2021 para apoiar o desenvolvimento da produção regional do biocombustível e criar demanda para o trigo e outros cereais como triticale e milho. Em 2022, já foram anunciados três projetos que acumulam valor próximo de R$ 1 bi, cuja capacidade instalada poderá atingir 300 milhões de litros de etanol que terão como principal matéria-prima o trigo.

O consumo gaúcho de etanol é promissor

Mas é necessário atenção

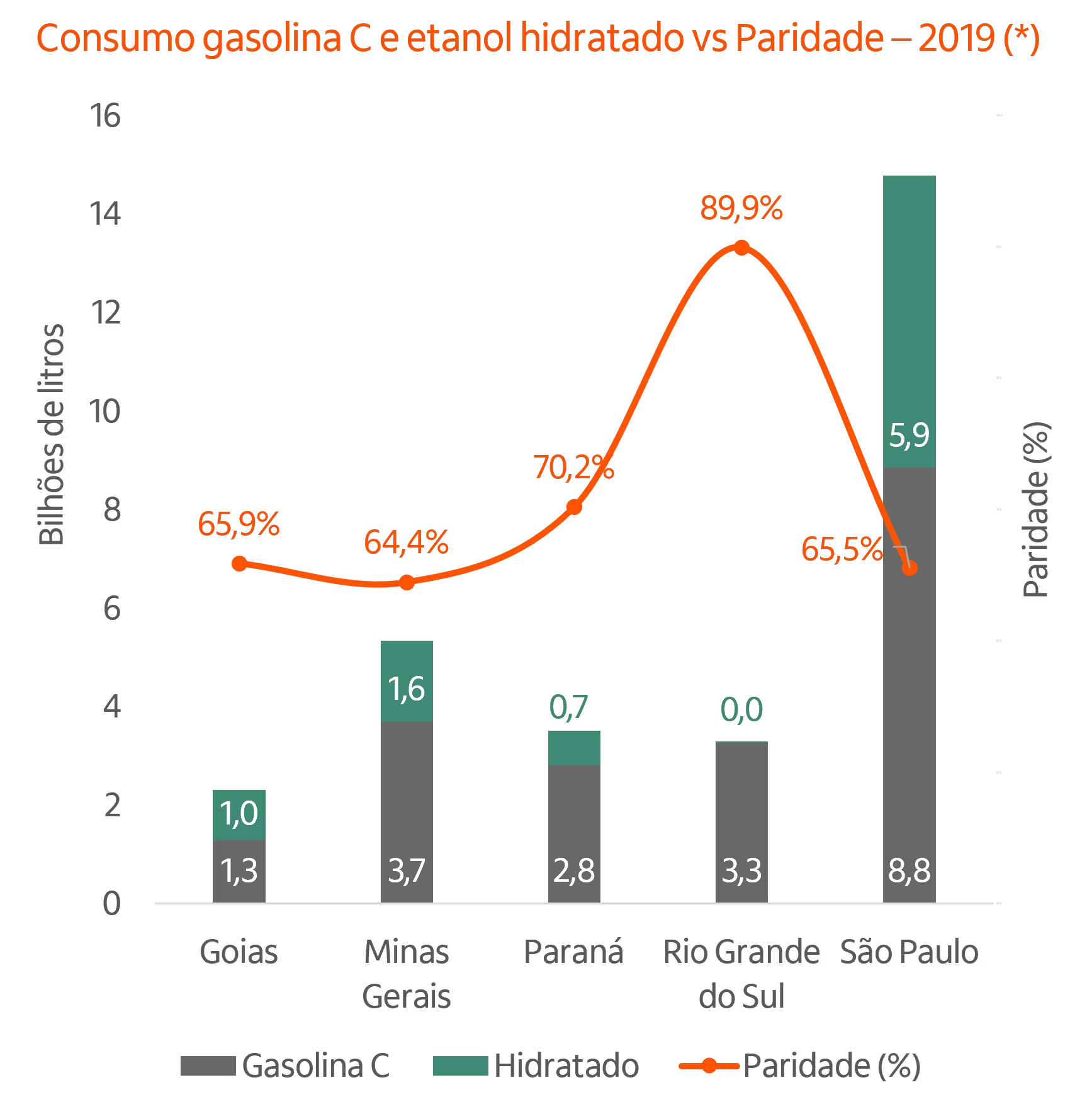

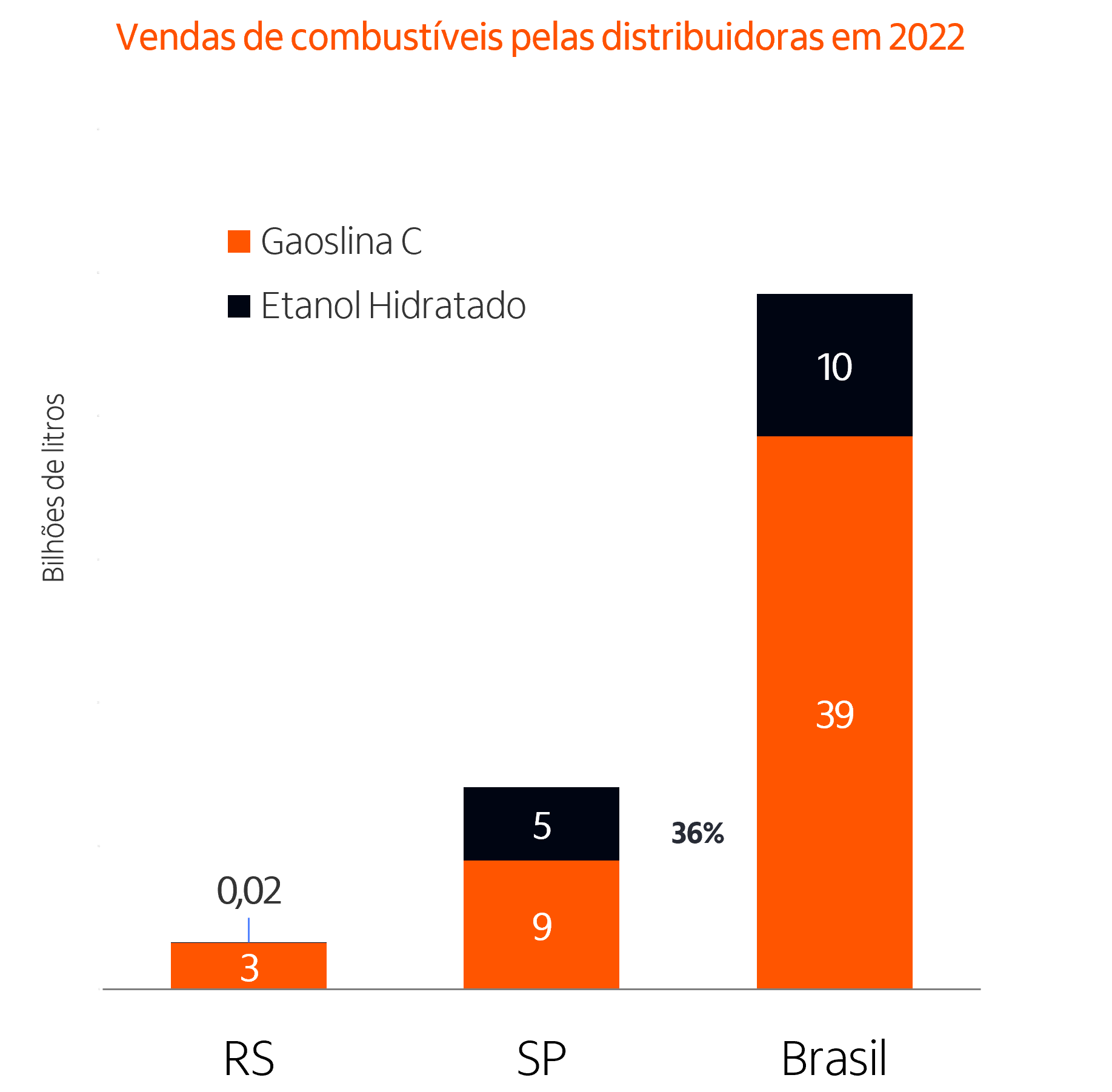

No ano de 2022, segundo estimativas do Itaú BBA, no Rio Grande do Sul, o consumo total de etanol (Anidro e Hidratado) totalizou 892 MM litros. A capacidade prevista já atenderia pouco mais de 30% do consumo local. Contudo, quando analisamos a participação do consumo de etanol hidratado, este representa cerca de 1% do consumo gaúcho do Ciclo Otto (Gasolina C + Etanol hidratado). A título de exemplo, São Paulo – maior estado consumidor de hidratado do país e onde parte relevante das usinas de etanol de cana está estabelecida – cerca de 36% do consumo do Ciclo Otto foi atendido pelo etanol hidratado até novembro de 2022. Se essa razão for replicada, o RS teria potencial de consumir 1,2 bi de litros de etanol hidratado, 5.701% acima da demanda atual.

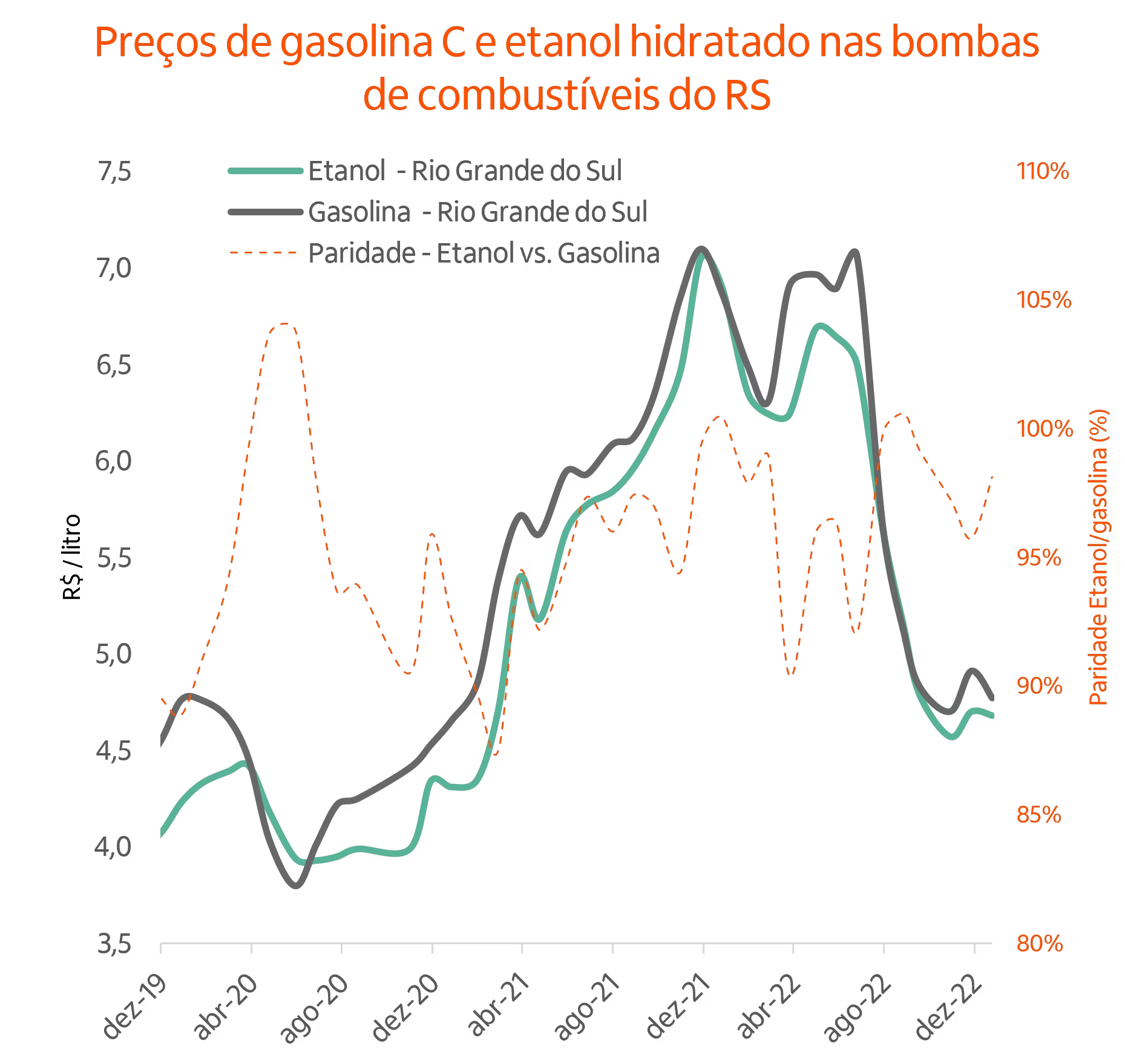

O baixo consumo do etanol hidratado no estado é consequência do pequeno volume produzido na região, que faz com que os preços do etanol não sejam competitivos com o preço da gasolina nos postos. Quando comparamos a paridade de preços entre os combustíveis, o valor do etanol hidratado nos postos do Rio Grande do Sul apresenta valores acima dos 90% do preço da gasolina C.

Se consideramos os estados brasileiros que mais consomem o biocombustível (São Paulo, Minas Gerais, Goiás e Paraná), as paridades ficam próximas, ou até abaixo, de 70%, ou seja, o preço do hidratado representa ao redor de 70% do preço da gasolina C, estimulando os consumidores ao abastecimento com o biocombustível. Dessa forma, há uma potencial demanda dentro do estado para absorver a oferta desses novos projetos, caso os preços se tornem atrativos aos carros flex.

Outros canais de comercialização

Além do consumo doméstico, outro segmento que a indústria pode focar é o mercado externo, visto que a agenda global de energia limpa que vem sendo pautada junto com a insegurança energética em função do conflito no Mar Negro e a economia de baixo carbono, pode manter a demanda crescente por combustíveis renováveis.

Dessa forma, além do apelo comercial oriundo da sustentabilidade do produto, a venda pode possuir prêmio frente aos preços praticados pelo mercado. Além disso, o etanol para fins especiais, como para as indústrias farmacêutica, cosmética e alimentícia, pode gerar margens maiores frente ao biocombustível, embora o mercado endereçável seja menor.

Do ponto de vista de outras fontes de receita do segmento, o DDG (Dried Destilled Grain) proveniente do processo de fermentação e destilação da matéria-prima tem valor comercial aos sistemas de produção animal da região, podendo contribuir também para amortecer os impactos de possíveis altas dos custos de aquisição de matéria-prima, como pôde ser constatado com os preços do DDG, no caso de etanol de milho.

Além disso, o carregamento dos estoques de grãos traz implícita a opção real de a usina comercializar o produto in natura caso a margem de contribuição do etanol seja inferior. Sob uma ótica estrutural, a produção de etanol aos atuais preços e perspectivas de margens positivas sugere mais um canal de comercialização para o trigo doméstico, garantindo mais dinamismo e liquidez aos mercados de grãos. As oportunidades são promissoras ao novo segmento da cadeia que surge, contudo há alguns temas sensíveis a se destacar.

Pontos de atenção

Aumento rápido da oferta

O elevado investimento parece ser uma das poucas barreiras de entrada da atividade, portanto, caso haja um excesso de oferta de etanol poderemos observar pressões das cotações. Além disso, é importante ter no radar o aumento projetado da produção de etanol de milho ao longo dos próximos anos, que, de acordo com a Unem (União Nacional de Etanol de Milho) deve totalizar 10 bilhões de litros em 2030. Dessa forma, um dos mitigantes para amortecer tais pressões é a capacidade de tancagem, disponibilidade de capital de giro e liquidez para poder comercializar em momentos mais favoráveis.

Uma nova relação comercial

A abertura de um novo canal de oferta de combustível será outro desafio para a parte comercial das novas usinas, visto que o número reduzido de distribuidoras já têm um canal de compras e parcerias estabelecidas.

É importante estar atento também à flexibilidade que as usinas do setor sucroenergético possuem para aumentar a produção de etanol a partir de cana caso os preços do açúcar deixem de ser atrativos. Nossas estimativas apontam que, para cada 1% de redução do mix de produção para açúcar, há um aumento de 475 milhões de litros de etanol considerando a disponibilidade média de cana nos últimos 5 anos. Além disso, as quatro principais distribuidoras do país, por exemplo, concentram 60% do total comercializado de etanol no Brasil.

Exposição a commodities descorrolecionadas

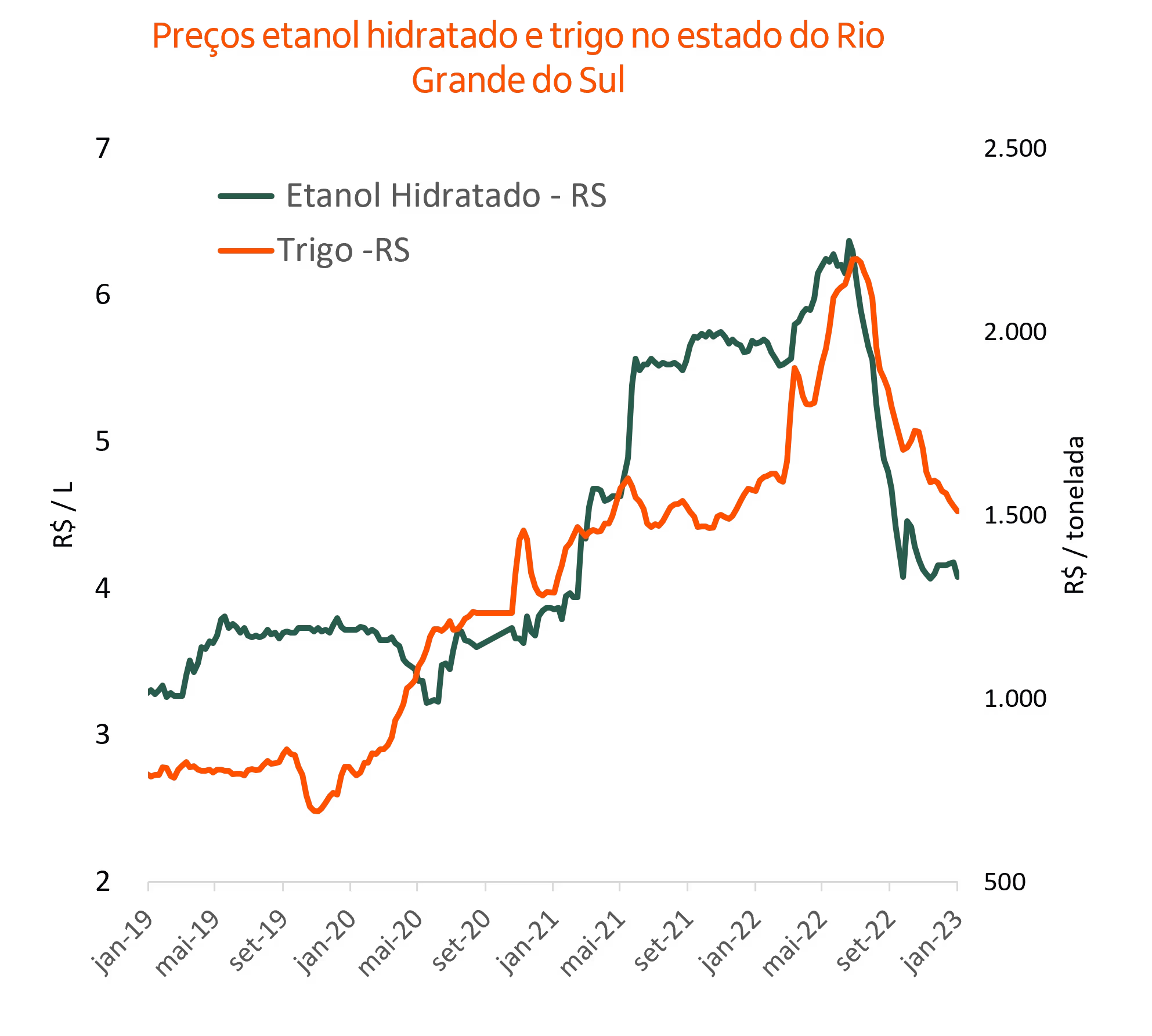

Um fator a se destacar em relação à industrialização do trigo para etanol é a exposição dos players à mercados mais voláteis como o de energia, vinculando a gestão de risco do negócio a outras variáveis como petróleo, câmbio entre outros.

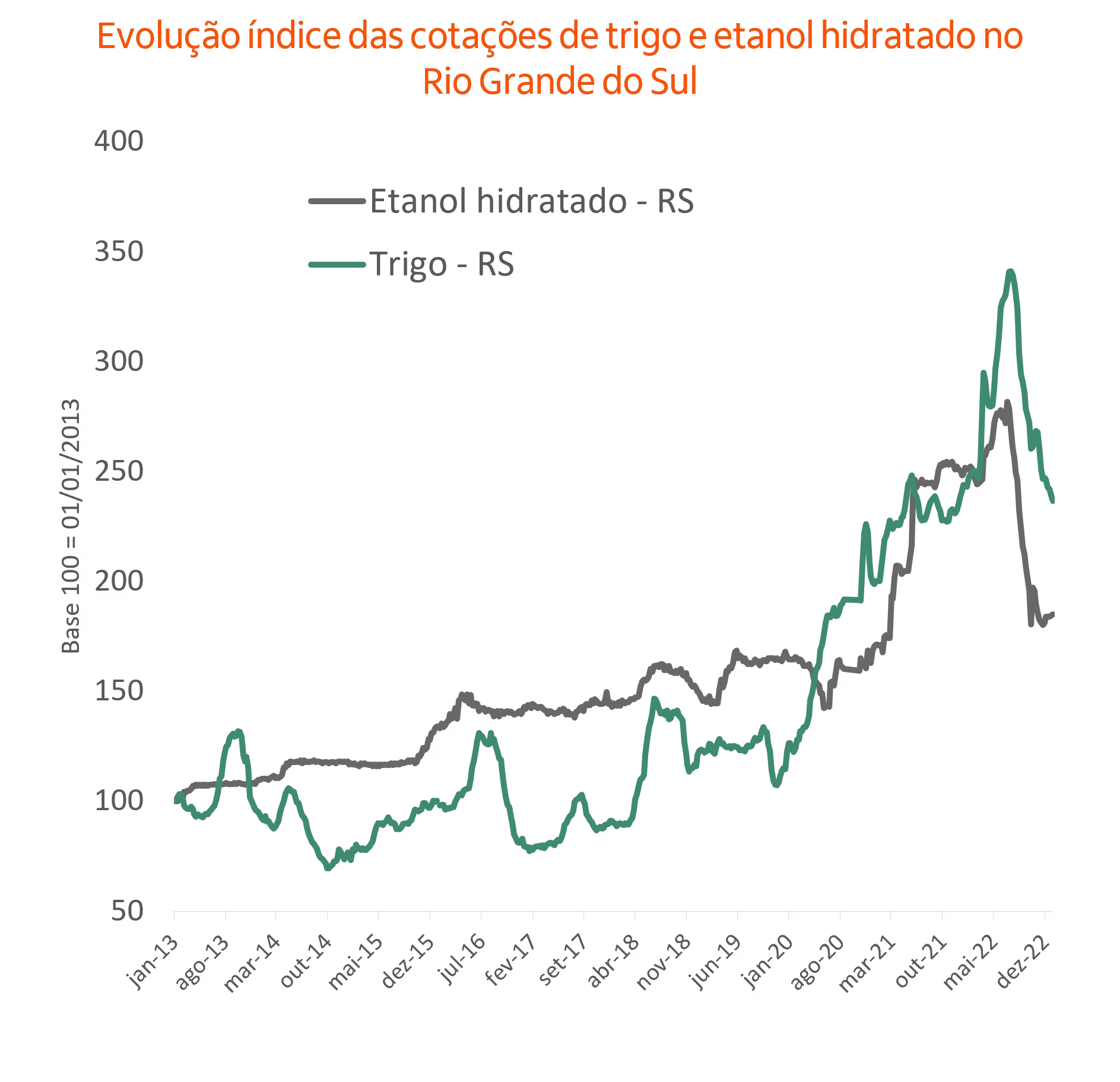

Embora as cotações do trigo pareçam ter uma correlação positiva com os preços do etanol, é possível que haja ocasiões em que os preços trigo subam por um choque de oferta, por exemplo, e as cotações do etanol permaneçam em patamares baixos. Adicionalmente, é importante ter no radar que a precificação da gasolina e, consequentemente, do etanol no Brasil está atrelada à política de preços da Petrobras.

Acesso a matéria prima e hedge da margem

Vale destacar que o Brasil ainda é um importador líquido de trigo, ou seja, há competição por parte dos agentes do mercado, principalmente os moinhos, que já têm relacionamentos com os produtores. Além disso, estar sujeito às importações pode gerar ainda mais volatilidade do custo da matéria-prima em função da exposição ao mercado internacional (frete, custos de internalização, preços internacionais em moeda estrangeira).

Uma das formas de garantir volume é o fomento por meio de parcerias ou fazer a aquisição antecipada de tais produtos e carregá-los em estoque, o que exigirá um investimento em capital de giro. A título de cálculo, se considerarmos o volume adicional de 300 MM litros de etanol hidratado, será necessário um volume adicional de 790 mil toneladas, ou seja, uma adição de 17% na produção do Rio Grande do Sul em relação à expectativa de produção de 2022. No tocante à cotações, embora seja possível lançar mão do mercado futuro para gerir o risco dos preços do trigo, como não é possível fazer hedge de etanol, a gestão de risco da margem é um pouco mais desafiadora.

Biomassa

A biomassa é uma fonte de energia essencial para o funcionamento da usina de etanol de cereais. Nesse sentido, fomentar a produção de biomassa a fim de garantir fornecimento, tangibilizar a flexibilidade industrial para utilizar diversos tipos de biomassa na ausência de matéria-prima pode ser um diferencial à continuidade da operação.

Conclusão

O pioneirismo dos projetos de usinas de etanol de milho no Centro-Oeste pode ajudar a enxergar alguns riscos semelhantes encarados com o amadurecimento da indústria. A mitigação dessas incertezas supracitadas pode manter a sustentabilidade operacional e financeira ao novo segmento.

Adicionalmente, é importante ter um planejamento de cenários de estresse e como o fluxo de caixa poderá se comportar, além de elencar as possíveis barreiras de proteção para esses ambientes mais hostis às margens.