Boletim Galaxy: Comentários de Mercado e Considerações de Portfólio

Confira o comentário mensal da Galaxy.

Por Galaxy Fund Management

12 minutos de leitura

Comentário de Mercado

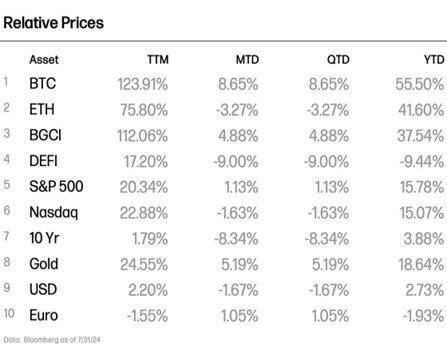

Examinar os movimentos de preços de julho para BTC (+4,29%), ETH (-5,71%) e o índice BGCI (+4,88%) não captura a importância dos desenvolvimentos do último mês na adoção de cripto.

Julho marcou a introdução de ETFs de ETH spot nos EUA, tornando o ether a segunda criptomoeda, após o bitcoin, a ser aprovada para negociação dessa maneira. Com os ETFs de ETH spot começando a ser negociados em 23 de julho, 72% do market cap global de cripto agora está acessível para investidores dos EUA em forma de ETF. No seu primeiro dia de negociação, os nove ETFs de ETH spot recém-lançados viram mais de US$ 1 bilhão em volume de negociação. Excluindo os trusts/conversões da Grayscale, os fundos de ETH experimentaram 28% do volume do primeiro dia dos ETFs de BTC spot, aproximadamente em linha com as estimativas de consenso da oportunidade de mercado total para ETFs de ETH spot. Com US$ 590 milhões em fluxos no primeiro dia (US$ 107 milhões incluindo saídas da Grayscale), os ETFs de ETH spot realizaram o segundo melhor desempenho de lançamento de ETF com base em fluxos, seguindo o lançamento do ETF de BTC spot de janeiro. Apesar do começo positivo, as saídas da Grayscale superaram os influxos combinados em todos os outros ETFs de ETH spot até o final do mês. No fechamento do mercado em 31/07, os ETFs de ETH spot detinham coletivamente US$ 9,077 bilhões em AUM.

Um componente subjacente dos ETFs de ETH spot para continuar monitorando é a incapacidade de staking. Enquanto a SEC tem sido cautelosa sobre aprovar o staking nos ETFs, o staking continua sendo impactado pelos novos fundos spot. Antecipamos que a introdução dos ETFs de ETH spot resultará em pressão de preço ascendente de longo prazo, dado o acesso a investidores por meio de canais regulados. Devido à valorização do preço do ether, ganhar recompensas por staking de ETH pode ser visto como mais atraente para participantes do mercado que podem participar da atividade. Isso é significativo, dado que a liquidez do ether em bolsas spot é aproximadamente 50% da liquidez do bitcoin, implicando que os fundos totais necessários para impactar o preço do ETH são cerca de metade dos necessários para o BTC.

Em julho, o preço do BTC caiu para a faixa de US$ 50.000 durante o feriado de 4 de julho antes de se recuperar mais tarde no mês. Isso seguiu a remoção dos entraves do governo alemão e do Mt. Gox e foi ainda apoiado pela aparição do ex-presidente Trump no Bitcoin 2024. No mês passado, o governo alemão completou a venda de 48.000 bitcoins, removendo a pressão vendedora que afetou a trajetória da criptomoeda original desde junho. Embora os participantes do mercado provavelmente receberão bem a notícia de que o governo alemão completou suas vendas, a indústria de cripto estava antecipando a resolução de outro entrave de mercado para dissipar por quase uma década: a falência do Mt. Gox. Os mercados de cripto estavam preocupados com movimentos potenciais de ativos de carteiras associadas ao administrador do Mt. Gox. Após 10 anos, credores que optaram por pagamentos de soma-lump e a médio prazo receberam seus pagamentos em BTC e BCH em julho. Os preços do bitcoin responderam negativamente, entretanto, como já notamos em nosso relatório de maio, os temores de venda em massa são provavelmente exagerados, dado que a piscina de credores consiste em grande parte de apoiadores do bitcoin que são esperados para manter seus ativos retornados. O administrador do Mt. Gox ainda detém quase US$ 3 bilhões em BTC (usando preços de 31/07), que serão devolvidos aos credores após a resolução da falência, o que pode levar mais alguns anos para se desenrolar. Para o futuro previsível, uma significativa incerteza que tem impactado os mercados de cripto pode ser resolvida.

Apesar da pressão vendedora em julho, a dominância do bitcoin, ou a porcentagem do market cap do mercado de criptomoedas que ele detém, atingiu seu nível mais alto desde abril de 2001, a 52,7%. Outra tendência notável com o bitcoin é a mudança nos horários de negociação. De acordo com a Kaiko Research, os volumes de negociação de bitcoin nos fins de semana atingiram mínimos históricos no primeiro semestre de 2024. Embora a negociação 24 horas por dia tenha sido uma característica das criptomoedas, parece estar diminuindo à medida que os ETFs de BTC spot direcionam a maior parte do volume de negociação para o horário de mercado tradicional.

Após desafios de mercado afetando o preço do bitcoin em julho, desenvolvimentos recentes desobstruíram o caminho para um movimento potencialmente ascendente. Na Conferência Bitcoin 2024 em Nashville, o candidato nomeado pelo Partido Republicano, Donald Trump, afirmou que os EUA devem reter suas mais de 210.000 BTC e propor a criação de um "estoque estratégico nacional de bitcoin". O ex-presidente também selecionou o senador de Ohio, J.D. Vance, como seu companheiro de chapa. Com Vance, Trump teria um potencial vice-presidente que divulgou possuir entre US$ 100.000 e US$ 250.000 em bitcoin em sua última divulgação financeira federal até 2022. Essa mudança de perspectiva é notável, especialmente considerando que, apesar das críticas anteriores à criptomoeda, os EUA permanecem um dos maiores detentores de bitcoin globalmente. Em comparação, a MicroStrategy, com o bitcoin como principal ativo do tesouro da empresa, detém um pouco mais (226.500 BTC em 31/07). Isso contrasta com a MicroStrategy, pois os EUA não compraram nenhuma de suas participações; elas foram apreendidas como parte de investigações criminais. Independentemente dos meios iniciais de obtenção de suas participações, o compromisso potencial dos Estados Unidos em criar um "estoque estratégico nacional de bitcoin" seria um passo significativo para a aceitação mainstream do bitcoin. Além disso, em julho, o GOP anunciou sua plataforma 2024 que incluiu a seguinte linguagem: "Os republicanos encerrarão a repressão ilegal e não americana à cripto pelos Democratas e se oporão à criação de uma Moeda Digital do Banco Central. Defenderemos o direito de minerar bitcoin e garantiremos que todo americano tenha o direito de autoguarda de seus Ativos Digitais e transacionar livre de Vigilância e Controle do Governo".

Com os republicanos enfatizando cripto como uma questão nas próximas eleições, o super PAC pró-cripto, Fairshake, superou o super PAC Make America Great Again em arrecadação de fundos para este ciclo eleitoral. Sentindo a mudança no sentimento do investidor, a campanha de Kamala Harris buscou informar a comunidade cripto que a candidata democrata será mais receptiva em tópicos como IA e cripto do que seu antecessor. Notavelmente, Mark Cuban, um proeminente defensor da cripto, tem estado em contato com a equipe de Harris para discutir políticas de ativos digitais. No curto prazo, é improvável que vejamos muito movimento político em Washington sobre o tema cripto antes da eleição. A perspectiva para a indústria de cripto sugere que, independentemente do resultado da eleição em novembro, a nova administração deverá adotar uma postura mais favorável em comparação com a atual administração.

Para concluir, é importante considerar investimentos em criptomoedas além do bitcoin e do ether. Enquanto os dois maiores ativos digitais tiveram ganhos em 2024, o ano apresentou mais desafios para as altcoins. De acordo com a Messari, a maioria das 100 principais moedas por market cap teve queda year to date. A cena de venture de cripto, no entanto, oferece uma perspectiva mais promissora, como concluiu o recente relatório da Galaxy Research que o investimento em cripto se recuperou no segundo trimestre, à medida que o capital investido aumentou 28% em comparação ao trimestre anterior. Alex Thorn e Gabe Parker da Galaxy destacaram como as avaliações das empresas de cripto apoiadas por VC subiram para os níveis mais altos no último trimestre desde o mercado em alta de 2021, indicando um ambiente competitivo para startups de cripto.

Considerações de Portfólio

À medida que entramos na temporada de verão de baixa liquidez, a superperformance das mega caps em relação às altcoins prevaleceu em julho. A dominância do BTC subiu desde os baixos de maio para pouco mais da metade do market cap total de cripto. O mercado de altcoins permaneceu relativamente estagnado em julho, faltando catalisadores fortes para renovar os sentimentos de risco nas altcoins, e eventualmente caiu abaixo de 1 trilhão de dólares para 900 bilhões após o evento global de aversão ao risco depois do relatório de empregos de julho.

Apesar disso, os desenvolvimentos dentro do ecossistema e dos protocolos de moedas de pequeno a médio porte não pararam. Uma tendência positiva emergiu entre DAOs e protocolos estabelecidos: gerenciamento de tesouraria sofisticado e resiliente de suas cripto holdings. Embora nem todos os protocolos mantenham funções separadas de tesouraria, aqueles que o fazem frequentemente detêm uma mistura de criptomoedas principais, seus próprios tokens e stablecoins. Alguns agora estão se movendo em direção a um modelo de diversificação mais equilibrado e semelhante ao TradFi.

Em abril, o ArbitrumDAO anunciou o Programa de Dotação de Tesouraria Estável (STEP), diversificando 35 milhões de dólares em tokens ARB (aproximadamente 29 milhões de dólares) em ativos estáveis, líquidos e geradores de rendimento. O objetivo principal deste programa é diversificar as holdings para se preparar para as quedas do mercado de cripto, bem como refletir uma proposta da comunidade para aumentar e crescer ativos do mundo real (RWAs) dentro do Arbitrum. Esta iniciativa visa permitir que o ecossistema negocie e construa RWAs em cima do Arbitrum. De 17 empresas de fundos tokenizados que se candidataram, seis produtos foram selecionados, incluindo uma alocação de 11 milhões de dólares para o BUIDL on Ethereum da BlackRock. O comitê também alocou 6 milhões de dólares cada para USDY da Ondo e USTB da Superstate, dois outros principais fornecedores de fundos tokenizados.

O processo de seleção espelhou os critérios tradicionais de seleção de fundos de tesouraria, focando em AUM de fundos com liquidez suficiente, sem alavancagem e sem hedge ou posicionamento discricionário por empresas de gestão. Espera-se que essa diversificação gere rendimentos de cerca de 1 a 1,5 milhão de dólares por ano. Atualmente, não há alocação para estratégias de rendimento de RWA de médio ou alto risco, como créditos privados ou imóveis, embora um pequeno grupo de eleitores tenha expressado interesse em expandir o universo investível para ganhos de capital além do rendimento. O comitê planeja diversificar 1% da tesouraria em RWAs a cada ano para minimizar a pressão de venda desnecessária.

Essa não é a primeira iniciativa do Arbitrum para revitalizar seu ecossistema. Anteriormente, o ArbitrumDAO alocou 35 milhões de ARB para distribuir a protocolos que pudessem atrair novos usuários e liquidez. O preço do ARB permaneceu relativamente estável, sendo negociado entre 0,6 e 0,8 dólares após esses desenvolvimentos.

O MakerDAO, uma das plataformas de empréstimos mais antigas no Ethereum, também anunciou um investimento de 1 bilhão de dólares de suas reservas em fundos tokenizados de UST. O MakerDAO tem diversificado sua tesouraria fora da cadeia desde 2022, mas esta marca seu primeiro investimento direto em fundos tokenizados. A Ripple seguiu o exemplo, alocando 10 milhões de dólares em fundos tokenizados para impulsionar instrumentos financeiros tradicionais em sua plataforma.

O mercado para fundos tokenizados de UST dobrou para 2 bilhões de dólares desde abril, com mais protocolos procurando hospedar esses RWAs em suas blockchains. Apesar do crescimento, entrantes menores e mais tardios lutam para reunir fluxo e liquidez significativos. Grandes fundos residem predominantemente no Ethereum e na Solana, principalmente, com a Stellar como exceção por ser uma jogadora chave na tokenização. A estratégia de grandes tesourarias investindo em esforços de tokenização é apenas o começo para uma adoção mais ampla de RWAs dentro do DeFi. Esses experimentos podem criar oportunidades adicionais para esses fundos serem totalmente integrados ao DeFi, como emprestar e tomar emprestado contra esses fundos, ou liquidez secundária suficiente, para casos de uso convincentes para fundos tokenizados para os usuários mais amplos.

No outro extremo dos desenvolvimentos do DAO, o Compound recentemente enfrentou um possível ataque de governança por um grupo de eleitores tentando mover ativos do cofre do Compound para o próprio. Essa proposta, de um grupo anteriormente desconhecido chamado "Golden Boys", ganhou a votação por pouco, mas foi posteriormente cancelada após um acordo com a equipe mais ampla. Esse incidente destacou as vulnerabilidades dentro das estruturas DAO, enfatizando a necessidade de participação ativa da comunidade para prevenir ataques de governança e garantir a integridade do ecossistema. O recente ataque ao Compound sublinha os desafios de manter uma estrutura DAO democrática em meio a problemas ocasionais de plutocracia. À medida que surgem indícios de um verão renovado do DeFi, destacado pela crescente proporção de volume de negociação DEX para CEX, a atividade aumentada dos detentores de tokens de governança após aumentos de preços poderia estimular a participação renovada na governança do DeFi.

À medida que entramos na temporada de verão de baixa liquidez, a superperformance das mega caps em relação às altcoins prevaleceu em julho. A dominância do BTC subiu desde os baixos de maio para pouco mais da metade do market cap total de cripto. O mercado de altcoins permaneceu relativamente estagnado em julho, faltando catalisadores fortes para renovar os sentimentos de risco nas altcoins, e eventualmente caiu abaixo de 1 trilhão de dólares para 900 bilhões após o evento global de aversão ao risco depois do relatório de empregos de julho.

Apesar disso, os desenvolvimentos dentro do ecossistema e dos protocolos de moedas de pequeno a médio porte não pararam. Uma tendência positiva emergiu entre DAOs e protocolos estabelecidos: gerenciamento de tesouraria sofisticado e resiliente de suas cripto holdings. Embora nem todos os protocolos mantenham funções separadas de tesouraria, aqueles que o fazem frequentemente detêm uma mistura de criptomoedas principais, seus próprios tokens e stablecoins. Alguns agora estão se movendo em direção a um modelo de diversificação mais equilibrado e semelhante ao TradFi.

Em abril, o ArbitrumDAO anunciou o Programa de Dotação de Tesouraria Estável (STEP), diversificando 35 milhões de dólares em tokens ARB (aproximadamente 29 milhões de dólares) em ativos estáveis, líquidos e geradores de rendimento. O objetivo principal deste programa é diversificar as holdings para se preparar para as quedas do mercado de cripto, bem como refletir uma proposta da comunidade para aumentar e crescer ativos do mundo real (RWAs) dentro do Arbitrum. Esta iniciativa visa permitir que o ecossistema negocie e construa RWAs em cima do Arbitrum. De 17 empresas de fundos tokenizados que se candidataram, seis produtos foram selecionados, incluindo uma alocação de 11 milhões de dólares para o BUIDL on Ethereum da BlackRock. O comitê também alocou 6 milhões de dólares cada para USDY da Ondo e USTB da Superstate, dois outros principais fornecedores de fundos tokenizados.

O processo de seleção espelhou os critérios tradicionais de seleção de fundos de tesouraria, focando em AUM de fundos com liquidez suficiente, sem alavancagem e sem hedge ou posicionamento discricionário por empresas de gestão. Espera-se que essa diversificação gere rendimentos de cerca de 1 a 1,5 milhão de dólares por ano. Atualmente, não há alocação para estratégias de rendimento de RWA de médio ou alto risco, como créditos privados ou imóveis, embora um pequeno grupo de eleitores tenha expressado interesse em expandir o universo investível para ganhos de capital além do rendimento. O comitê planeja diversificar 1% da tesouraria em RWAs a cada ano para minimizar a pressão de venda desnecessária.

Essa não é a primeira iniciativa do Arbitrum para revitalizar seu ecossistema. Anteriormente, o ArbitrumDAO alocou 35 milhões de ARB para distribuir a protocolos que pudessem atrair novos usuários e liquidez. O preço do ARB permaneceu relativamente estável, sendo negociado entre 0,6 e 0,8 dólares após esses desenvolvimentos.

O MakerDAO, uma das plataformas de empréstimos mais antigas no Ethereum, também anunciou um investimento de 1 bilhão de dólares de suas reservas em fundos tokenizados de UST. O MakerDAO tem diversificado sua tesouraria fora da cadeia desde 2022, mas esta marca seu primeiro investimento direto em fundos tokenizados. A Ripple seguiu o exemplo, alocando 10 milhões de dólares em fundos tokenizados para impulsionar instrumentos financeiros tradicionais em sua plataforma.

O mercado para fundos tokenizados de UST dobrou para 2 bilhões de dólares desde abril, com mais protocolos procurando hospedar esses RWAs em suas blockchains. Apesar do crescimento, entrantes menores e mais tardios lutam para reunir fluxo e liquidez significativos. Grandes fundos residem predominantemente no Ethereum e na Solana, principalmente, com a Stellar como exceção por ser uma jogadora chave na tokenização. A estratégia de grandes tesourarias investindo em esforços de tokenização é apenas o começo para uma adoção mais ampla de RWAs dentro do DeFi. Esses experimentos podem criar oportunidades adicionais para esses fundos serem totalmente integrados ao DeFi, como emprestar e tomar emprestado contra esses fundos, ou liquidez secundária suficiente, para casos de uso convincentes para fundos tokenizados para os usuários mais amplos.

No outro extremo dos desenvolvimentos do DAO, o Compound recentemente enfrentou um possível ataque de governança por um grupo de eleitores tentando mover ativos do cofre do Compound para o próprio. Essa proposta, de um grupo anteriormente desconhecido chamado "Golden Boys", ganhou a votação por pouco, mas foi posteriormente cancelada após um acordo com a equipe mais ampla. Esse incidente destacou as vulnerabilidades dentro das estruturas DAO, enfatizando a necessidade de participação ativa da comunidade para prevenir ataques de governança e garantir a integridade do ecossistema. O recente ataque ao Compound sublinha os desafios de manter uma estrutura DAO democrática em meio a problemas ocasionais de plutocracia. À medida que surgem indícios de um verão renovado do DeFi, destacado pela crescente proporção de volume de negociação DEX para CEX, a atividade aumentada dos detentores de tokens de governança após aumentos de preços poderia estimular a participação renovada na governança do DeFi.