Inflação e seus investimentos

Os choques inflacionários causam perdas em uma ampla gama de classes de ativos e, portanto, criam uma volatilidade significativa nas carteiras. Neste artigo, exploramos o conceito de “carteira de combate à inflação”, a combinação mais eficiente de ativos de proteção contra a inflação.

Por Benjamin Mandel

Principais constatações:

- Os choques inflacionários causam perdas em uma ampla gama de classes de ativos e, portanto, criam uma volatilidade significativa nas carteiras

- Neste artigo, exploramos o conceito de “carteira de combate à inflação”, a combinação mais eficiente de ativos de proteção contra a inflação

- Descobrimos que a composição da carteira de combate à inflação depende muito do tipo de choque inflacionário contra o qual se busca proteção

- Em geral, as soluções eficientes para o problema da inflação são as carteiras amplamente diversificadas de ativos de proteção contra a inflação

Quando a inflação dos preços ao consumidor sobe acima dos níveis normais, como vem acontecendo em todo o mundo desde o início de 2021, ela cria um efeito negativo significativo para os ativos financeiros. Este cenário é particularmente catastrófico para os mercados devido à amplitude de seus efeitos sobre todas as classes de ativos: os títulos são vendidos quando os mercados precificam uma trajetória mais alta das taxas de juros; os preços das ações caem em resposta à expectativa de arrefecimento da atividade econômica normalmente necessária para domar a inflação. Com os preços de mercado caindo em conjunto, a sensação dos investidores de não ter “nenhum lugar para se esconder” em sua carteira é a característica definidora do problema da inflação.

Essa dinâmica entre inflação e mercado financeiro acontece em todos os lugares, mas tende a se manifestar com mais frequência e força no Brasil. De fato, a correlação entre as ações e os retornos dos títulos públicos é positiva, em média, no Brasil, em comparação à correlação negativa dos mercados desenvolvidos, e os choques inflacionários são importantes razões para isso. Assim, a contribuição de bons hedges (proteções) de inflação para a eficiência das carteiras brasileiras é imensa.

Nesse sentido, utilizar a eficiência das estratégias Beta (indexadas) para a construção desse bloco ganha relevância dada a sua transparência, agilidade operacional e custo competitivo. Dessa forma, iremos utilizar um conjunto de estratégias que apresentam alta correlação com os diferentes choques inflacionários a serem explorados bem como tendem a apresentar uma performance diferenciada nesses ambientes.

As estratégias selecionadas são Fundo Itaú Index Simples Selic RF FICFI, ETF IMAB11 , ETF MATB11, Fundo Itaú Index Commodities FX MM IE FICFI, Fundo Itaú Index Inflação Americana RF USD IE FICFI, Fundo Itaú Index REITs FTSE Nareit New Economy IE FICFI (investimento ligado ao mercado imobiliário) e o Fundo Itaú Index Gold USD MM IE FICFI sendo representadas no estudo pelo CDI, Índice IMAT (setor de materiais básicos), Índice BCOM (commodities), Índice TIPS (títulos atrelados à inflação americana), Índice FNNEI (REITs, ligado ao mercado imobiliário) e Gold respectivamente.

A construção desse bloco de combate à inflação possui três etapas:

- A primeira etapa é a definição do choque macroeconômico relevante. Isso acaba sendo uma tarefa enganosamente simples no caso da inflação; existem vários tipos diferentes de choque inflacionário que afetam a economia brasileira, cada um com suas próprias implicações para os mercados financeiros.

- A segunda etapa é a identificação das classes de ativos correlacionadas com cada choque inflacionário. Nossa abordagem aqui é reunir os ativos de proteção contra a inflação mais comuns e, em seguida, testar quais têm melhor desempenho em cada ambiente inflacionário.

- Por fim, discutimos abordagens à construção da carteira, com o objetivo de definir alocações eficientes e diversificadas para a gama de choques inflacionários.

Uma conclusão importante do nosso trabalho é que não existe uma bala mágica para se proteger contra o risco de inflação. Há um mix de diversos choques inflacionários contra os quais os investidores procuram se proteger, bem como muita incerteza sobre qual deles estamos enfrentando em um determinado momento. Assim, os melhores blocos de combate à inflação são aqueles que encontram a combinação certa de hedges, em vez de apostar em apenas alguns. Ou seja, as soluções eficientes para o problema da inflação são as carteiras amplamente diversificadas de ativos de proteção contra a inflação.

Definição de cenários de inflação

Definir um choque inflacionário não é uma ciência exata, e não é simplesmente uma questão de olhar para as atuais estatísticas mensais de inflação. Por um lado, choque inflacionário é um conceito relativo. As tendências de preços nos mercados desenvolvidos e emergentes caíram nas últimas décadas. Assim, um IPCA de 5% significa algo muito diferente hoje do que há 20 anos. Além disso, a natureza dos fatores subjacentes da inflação de preços é altamente relevante para suas implicações de mercado.

Com essas ideias em mente, neste estudo separamos os períodos de inflação em três categorias: a primeira é a inflação média, que captura o nível geral de aumento dos preços ao consumidor ao longo do tempo e é representativa das flutuações diárias da inflação em qualquer direção. A segunda é um choque inflacionário global em que os preços no Brasil e no exterior aceleram. E a terceira é um choque idiossincrático, que eleva os preços no Brasil, mas não no resto do mundo.

Esses cenários exigem um período de tempo que englobe os diferentes choques. Para os nossos fins, 15 anos são suficientes. Ele contém uma ampla gama de ambientes macroeconômicos para a inflação brasileira e ativos financeiros, inclusive um superciclo de commodities, uma crise financeira global, um choque de oferta global devido à pandemia, sem mencionar vários períodos de inflação idiossincraticamente alta. Dentro desse período, os últimos dois anos são de longe a maior aceleração global da inflação, fazendo deles o nosso cenário global. Da mesma forma, 2015-6 é o melhor exemplo de inflação alta idiossincrática no Brasil.

Em seguida, reunimos as classes de ativos nacionais e estrangeiras que normalmente estão correlacionadas à inflação, inclusive: caixa (CDI), títulos atrelados à inflação (IMA-B e TIPS), commodities (IMAT e BCOM), REITs (FNNEI) e ouro.¹

A Figura 1 mostra os retornos históricos para esses hedges de inflação típicos em cada um de nossos cenários, mais uma janela de 10 anos.

Nossa primeira observação é que os ativos de proteção contra inflação nacionais tendem a ter retornos médios relativamente altos no cenário de inflação média, começando com retornos de CDI de 9,1%, IMA-B de 12,5% e IMAT de 16,5%. Como referência, o desempenho do índice Ibovespa (IBOV) nesse período foi de 12,5%. À primeira vista, esses retornos sugerem que certos ativos brasileiros têm um prêmio de risco de inflação significativo e bem remunerado.

A história é mais complexa para os ativos internacionais (BCOM, TIPS, FNNEI e ouro), uma vez que incluem prêmio de risco de inflação, mas também exposição cambial e seus próprios fatores idiossincráticos. Por exemplo, os REITs e o ouro são bons exemplos do poder do rendimento dos títulos globais na geração de retornos de longo prazo. Em ambos os casos, o forte desempenho nos últimos 15 anos reflete a contribuição do baixo rendimento dos títulos e o efeito de um dólar mais forte, tornando o prêmio do risco de inflação mais difícil de visualizar (e provavelmente também menor do que no Brasil). Dito isso, e como demonstramos a seguir, é importante observar que esses ativos estão diversificando uma carteira para os cenários de inflação considerados.

Ativos de inflação eficientes

Definidos os nossos cenários, podemos examinar o desempenho de diferentes ativos de proteção contra a inflação em cada um deles. A Figura 2 mostra uma variedade desses ativos em blocos como carteiras ao longo da fronteira eficiente no cenário de inflação média. Ou seja, mostra a alocação entre os sete ativos de proteção contra a inflação que teriam retornos maximizados para cada nível de volatilidade da carteira nos últimos 15 anos. Movendo-se da esquerda para a direita na figura, carteiras ideais de baixa volatilidade foram dominadas por caixa, enquanto carteiras ideais de alta volatilidade foram dominadas por REITs. Para uma carteira de 7% de volatilidade (que corresponde aproximadamente à volatilidade de uma carteira de 70/30 CDI/IBOV), a alocação ideal teria sido 3% CDI, 69% IMA-B, 27% REITs e 1% IMAT.

Algumas ressalvas importantes aplicam-se aqui. Em primeiro lugar, essas alocações são ideais apenas em retrospectiva. Em qualquer ponto dos últimos 15 anos, haveria uma incerteza considerável sobre os retornos relativos futuros das diferentes classes de ativos. E, por causa dessa incerteza, localizar carteiras na fronteira eficiente ex ante teria sido difícil. Em segundo lugar, a alta correlação entre REITs e títulos do tesouro americano é relevante para a forma como interpretamos sua grande alocação. Considerando essa correlação, os 25% em REITs no cenário de inflação média podem ser interpretados de forma mais ampla como uma alocação em ativos de renda fixa denominados em dólares.

Nosso segundo cenário é o choque inflacionário global. Como sugerido pelos retornos da Figura 1, neste cenário as commodities realmente têm um ótimo desempenho. E, de fato, quando calculamos a fronteira eficiente dos últimos dois anos, as commodities desempenham um papel importante para uma ampla gama de níveis de volatilidade (vide Figura 3). O fato de o BCOM ser um índice denominado em dólar e o dólar ter valorizado, no geral, sobre este episódio, há um exemplo importante dos benefícios da diversificação dos ativos internacionais, e explica por que o BCOM é uma alocação maior do que o IMAT. Além disso, como os retornos de caixa aumentaram com as taxas de juros globais neste cenário, o CDI também desempenha um papel maior em todo o espectro de carteiras na fronteira. Para a nossa carteira de volatilidade de 7%, a alocação ideal de variância média é: 33% CDI, 32% IMA-B, 29% BCOM e 6% IMAT.

Nosso terceiro cenário é o choque inflacionário idiossincrático brasileiro, que usa 2015-6 como estudo de caso. Nesse período, a inflação do IPCA no Brasil acelerou em mais de 4 pontos percentuais, atingindo uma taxa de 10,7% em fevereiro de 2016. Enquanto isso, a inflação do IPC dos EUA caiu para zero no início de 2015, recuperando-se para apenas 1,7% no final de 2016. Nesse cenário, há papéis proeminentes para a exposição de caixa e commodities domésticas na fronteira eficiente, além de alocações internacionais substanciais (vide Figura 4). Juntos, o CDI e o IMAT respondem por mais da metade do peso das carteiras com volatilidade de até 25%, o que na prática significa quase todas as carteiras. Dos ativos internacionais, TIPS e ouro (e, implicitamente, o dólar) atuam como estabilizadores em um ambiente de alta inflação doméstica. A carteira de volatilidade de 7% tem as seguintes alocações: 75% CDI, 12% IMAT, 11% ouro e 2% TIPS.

Construção da carteira

Por qual choque inflacionário estamos passando agora? A resposta a essa pergunta determinará o bloco de combate à inflação a ser adicionado a uma carteira, que ajudará na diversificação para o ambiente atual. No entanto, nem sempre é possível saber ao certo em qual cenário nos encontramos, nem o que o futuro nos reserva. Devido à incerteza inerente à identificação dos regimes de inflação, sem contar a profundidade dos choques em cada regime, o melhor candidato para este bloco é, portanto, uma combinação das carteiras eficientes de cada cenário.

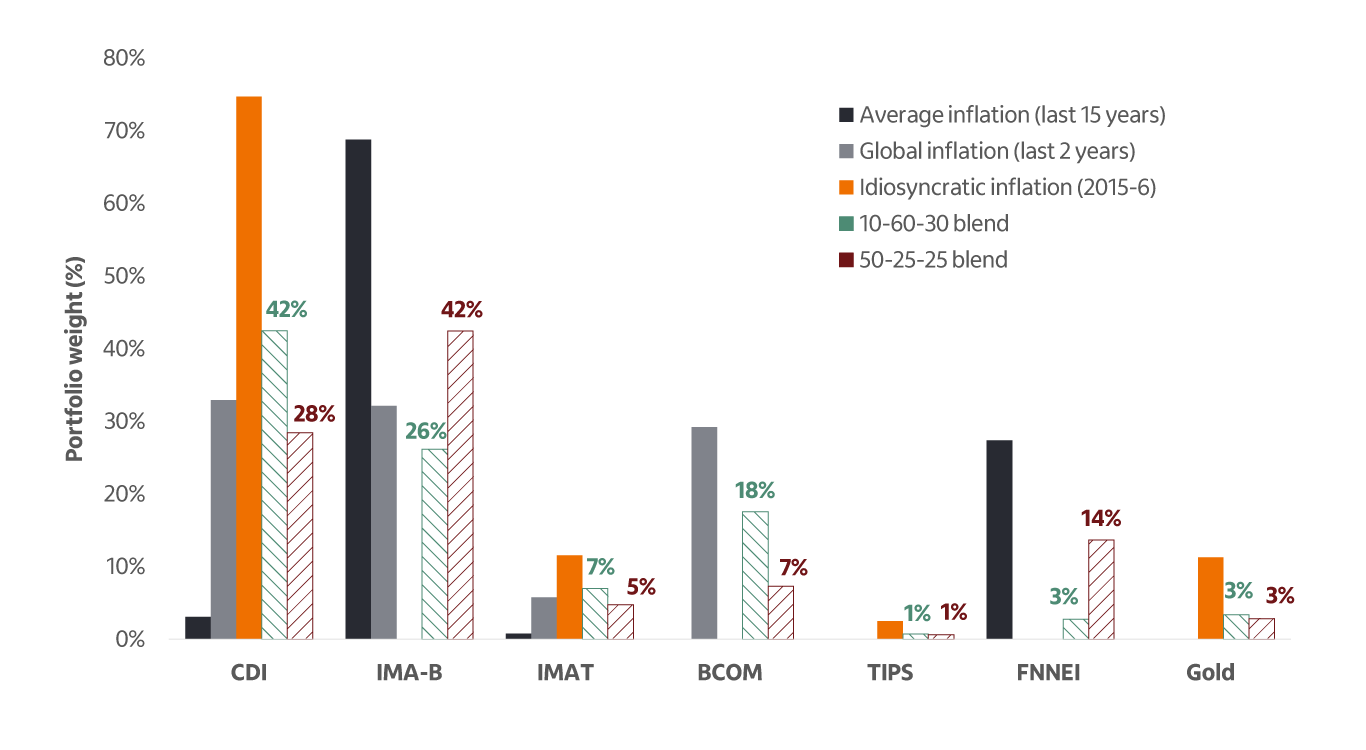

A questão torna-se então uma questão de estrutura de investimento. Para investidores com uma estrutura mais tática e de alta frequência, os pesos dos diferentes cenários de inflação devem refletir uma avaliação da probabilidade de se estar em cada um. Vejamos nossas carteiras de volatilidade de 7%, por exemplo. Um investidor que acredita que estamos passando por um choque inflacionário e que o choque é muito provavelmente global por natureza, pode atribuir pesos de probabilidade de 10%, 60% e 30% aos cenários médio, global e idiossincrático, respectivamente.

Conforme mostra a Figura 5, a combinação resultante possui bastante exposição a caixa e commodities, conforme sugerido por nossa análise da fronteira eficiente para o choque inflacionário global. Mas essas exposições são mais equilibradas. De fato, a carteira mista aloca todos os ativos de proteção contra a inflação.

Outra abordagem mais consistente ao longo do tempo seria fixar pesos nos cenários de inflação para estarem alinhados com sua frequência histórica. Por exemplo, em dados que remontam ao ano 2000, o Brasil e os EUA passaram cerca de um quarto do tempo em períodos de aceleração da inflação em ambos os países (ou seja, o cenário global), um trimestre em que a inflação subiu apenas no Brasil (ou seja, o cenário idiossincrático), e 50% em nenhum deles. A combinação resultante novamente aloca todos os ativos e, de muitas maneiras, seria mais simples de administrar. A carteira teria pesos estáticos ao longo do tempo: 28% CDI, 42% IMA-B, 5% IMAT, 7% BCOM, 1% TIPS, 14% FNNEI e 3% ouro.

O pensar sobre Investimentos exige disciplina, visão de médio/longo prazo bem como uma composição de portfólio que seja diversificada tanto em relação a classe de ativos bem como no que tange a exposição geográfica. Como vimos, choques inflacionários podem ter diferentes naturezas e para cada uma delas uma determinada resposta tende a ser mais eficiente. Nesse contexto, a agilidade e eficiência das estratégias Beta se mostram um instrumento relevante e singular para adequação da composição de portfólios.