Pílula de ETF: ETFs de Bitcoin atingem R$ 50 bilhões.

Investidores continuam a adotar Bitcoin com ETFs à vista, impulsionando e refletindo confiança no longo prazo.

Por Renato Eid

A aprovação pela SEC para o funcionamento do ETF Bitcoin Spot aconteceu e o seu impacto segue refletindo no preço do Bitcoin, pois os fluxos de entrada estão ganhando impulso, com o Bitcoin ultrapassando US$ 50 mil pela primeira vez, desde dezembro de 2021.

Essas crescentes entradas sugerem aumento da confiança para maior adoção deste ativo, quando pensamos em investimentos. Não à toa, os ETFs de Bitcoin atingiram a marca de R$50 bilhões de Patrimônio nos Estados Unidos. Assim, o BITI11 acumula alta de 24,50% no ano, chegando a um ganho de 88,65% em 12 meses (até dia 16/2).

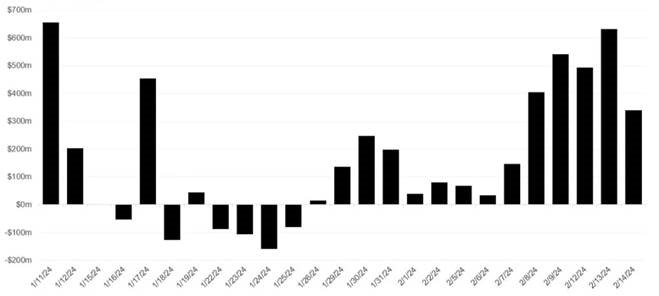

Captação de ETFs Spot de Bitcoin

Importante notar que esse aumento do fluxo de investimentos para os ETFs à vista de Bitcoin é significativo, à medida que nos aproximamos do quarto halving do Bitcoin. Trata-se de um evento quando a remuneração pela atividade de mineração, ou seja, pela oferta de novas moedas, é reduzida. Isso ocorre justamente para sustentar a característica de escassez do ativo.

Segundo cálculos, as entradas recentes em termos de BTC faz com que ETFs estejam retirando aproximadamente 10x mais Bitcoin do mercado do que ele é emitido diariamente. Se esse cenário se mantiver durante o halving, então, os ETFs de Bitcoin tirarão 20 vezes mais do mercado do que a emissão diária.

Surge, então, outra pergunta: Como estabelecer um preço-alvo do Bitcoin?

Uma publicação recente do CFA Institute explora justamente esse ponto, trazendo diversas metodologias para avaliação de criptoativos. O estudo reforça ainda que por ter a maior participação de mercado e pelo fato de existir há mais tempo, o Bitcoin é o ativo com maior literatura sobre métodos de avaliação.

Vale notar que não temos um gabarito ou uma metodologia preferida, pois cada um tem sua limitação carecendo ainda de maior desenvolvimento, sendo assim indicada a sua utilização em conjunto. Mesmo com essas limitações os autores reconhecem que a partir deles conseguimos obter insights sobre a mecânica do respectivo ativo. Para Bitcoin, o estudo aprofunda os pontos fortes e limitações de quatro modelos: o total endereçável de mercado, o modelo stock-to-flow, a lei de Metcalfe e o custo de produção modelo.

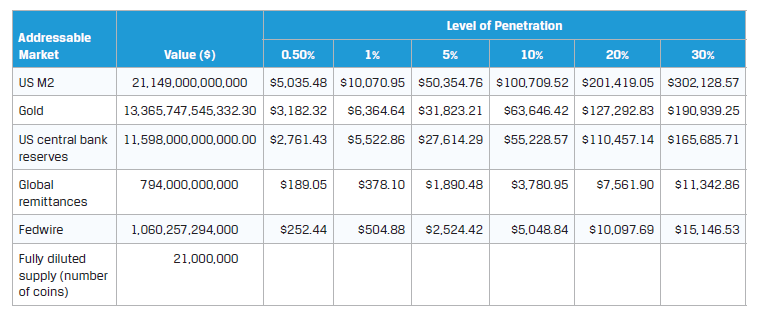

Por ser uma das metodologias mais intuitivas, vamos falar sobre a abordagem do mercado total endereçável. Trata-se de um método usado para avaliar o Bitcoin em relação a ativos comparáveis – ou seja, uma unidade de conta, uma reserva de valor ou um meio de troca. Esses ativos comparáveis incluem ouro, dinheiro M2, ativos de reserva dos bancos centrais, liquidação bruta, sistemas e remessas. A premissa aqui se dá pelo fato de o Bitcoin poder ser comparado com esses ativos assumindo que ele pode cumprir em pelo menos uma dessas propriedades monetárias tradicionais.

Trata-se, assim, de um modelo no qual o valor do Bitcoin vai ser mensurado considerando a quantidade máxima de bitcoin que pode existir, o tamanho da penetração e a magnitude do ativo a ser substituído. A tabela abaixo traz diversas estimativas de preço para o Bitcoin, considerando a penetração nos ativos considerados.

Valor do Bitcoin em diferentes níveis de penetração de mercado

Quando refletimos sobre nossos investimentos mirando o médio/longo prazo, o papel do Bitcoin vem sendo reforçado pela diversificação, escassez, maior usabilidade, ecossistema mais robusto, queda da volatilidade e sua descorrelação em comparação com os ativos de risco tradicionais. Assim, mais importante do que nos fixarmos às oscilações de preço no curto prazo, é o benefício que essa classe de ativos pode gerar em nossos portfólios.

Clique aqui para conhecer mais dos ETFs Itaú Asset. Para investir, busque a sua Corretora.