Pílula de ETF: mitos & verdades - liquidez de ETFs

Existem várias dúvidas e mitos sobre a liquidez de ETFs, e é indispensável para o investidor se informar a respeito.

Por Leonardo Vasques

A análise de liquidez de um investimento é uma etapa muito importante no processo decisório, porque sensibiliza o investidor acerca da velocidade de entrar e sair de uma posição. Com ETFs não é diferente, mas existem muitos mitos sobre a liquidez de ETFs e aproveitamos o espaço para desmistificar os mais comuns:

- MITO: Volume Negociado é igual a Liquidez

Por negociarem como ações, a maioria dos investidores acompanha a liquidez dos ETFs da mesma forma. Porém, diferente de ações e outros fundos que negociam em Bolsa, como Fundos Imobiliários e FIDCs, a liquidez de um ETF não deve ser medida exclusivamente pelo quanto ele negociou. Isto porque o ETF é o único destes instrumentos que possui um mercado primário; isto é, em qualquer dia a cota pode ser arbitrada em relação ao seu valor patrimonial através da criação e destruição de cotas.

Na prática, isso significa que um formador de mercado (todos os nossos ETFs possuem ao menos um) ou um arbitrador pode vender as cotas a mercado e criar cotas no mesmo dia para liquidar a venda, de modo que o impacto no preço seja mínimo. Verdade: A liquidez depende dos ativos que compõe o ETF e não da cota em si.

- MITO: ETFs de Renda Fixa no Brasil não são Líquidos

Assim como no exemplo anterior, é importante entender que liquidez de ETFs se estende para a liquidez da carteira. Considerando que nossos ETFs de RF investem em carteiras de títulos públicos, cuja liquidez é bastante elevada, ajuda a entender que essa afirmação não é verdadeira.

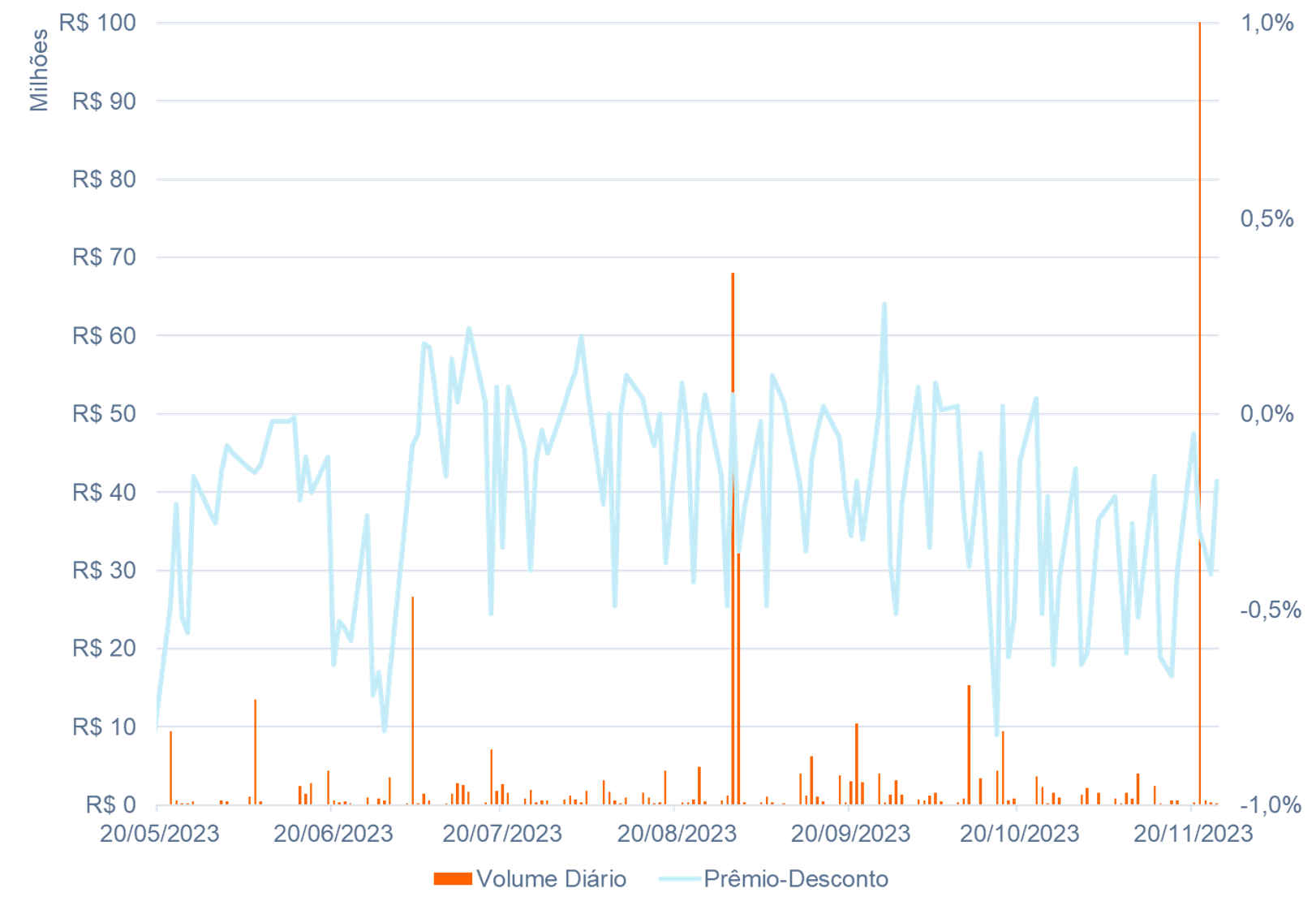

Como exemplo, em 21 de novembro, o IMAB11(juro real) registrou mais de 100 milhões em volume negociado, sem impacto na sua dinâmica de preço quando o volume médio nos 2 meses anteriores era cerca de R$3 milhões. Volumes desse porte, ou maiores, são possíveis porque o formador de mercado pode criar quantas cotas forem necessárias para atender a demanda, nesse caso entregando uma cesta de NTN-Bs em troca de cotas do IMAB11. Verdade: ETFs de Renda Fixa são pouco negociados, mas podem oferecer grande liquidez.

- MITO: Não tenho velocidade de entrar e sair de ETF de Small Caps

Ações individuais de empresas Small caps são conhecidas por baixa liquidez (negociarem pouco). Os ETFs, no entanto, podem ajudar a aumentar a liquidez para investimentos nessa classe. Isso porque, além de permitir a criação ou resgate de cotas de ETFs para atender maiores volumes negociados, o SMAC11 (Small Caps Brasil) reflete uma carteira diversificada de várias Small Caps, o que ajuda e negociar o tema sem concentrar o risco em poucas empresas e, portanto, depender da liquidez individual de cada uma delas. Verdade: ETF de Small Caps ajudam a permitir investimentos mais rápidos em Small Caps

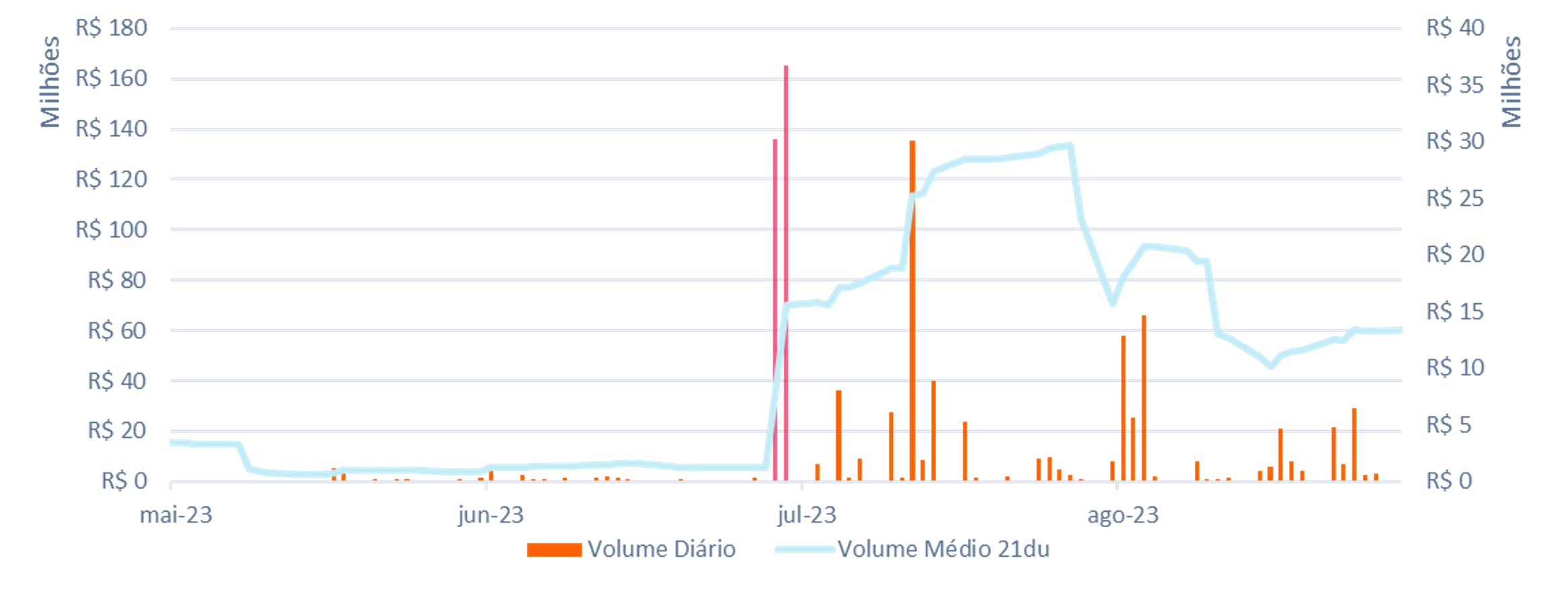

O gráfico acima destaca dois dias seguidos de grandes volumes negociados no SMAC11: justamente uma compra no dia 30 de junho e uma parte relevante da venda no dia subsequente, mostrando uma velocidade de posicionamento no tema, o que o volume médio até então não sugeriria ser possível.

Clique aqui para conhecer mais dos ETFs da Itaú Asset. Para investir, busque a sua Corretora.