Pílula de ETFs: Maio é mês de come-cotas

Você sabe qual o impacto do come-cotas nos fundos de investimento no longo prazo?

Por Leonardo Vasques

Duas vezes por ano, em maio e novembro, acontece o come-cotas, que nada mais é do que uma antecipação de imposto de renda cobrada sobre os fundos de investimentos com tributação regressiva.

Esse recolhimento de imposto é feito através da redução da quantidade de cotas do investidor na alíquota de 15% (fundos de longo prazo) ou 20% (fundos de curto prazo) sobre o rendimento no período. Por ser via redução de cotas, a maioria dos investidores não percebe o impacto desse imposto nos seus investimentos, uma vez que não afeta a rentabilidade informada dos fundos.

Mas será que o come-cotas realmente faz diferença?

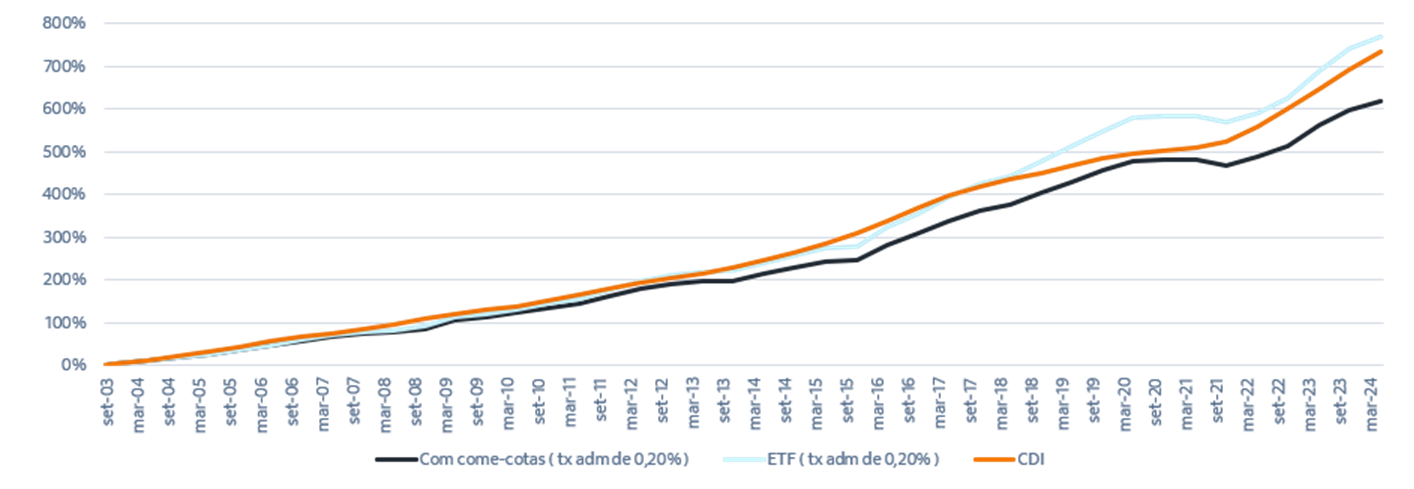

No gráfico abaixo, temos dois investimentos indexados ao IRF-M (prefixados), ambos com taxa de administração de 0,20% ao ano. A alternativa sem come-cotas supera o CDI em mais de 30%, rendendo 769% (vs 733% do CDI). A mesma estratégia com come-cotas teria rendido apenas 618% no mesmo período, passando a render abaixo do CDI somente pelo efeito do come-cotas.

Performance acumulada: IRF-M com e sem come-cotas.

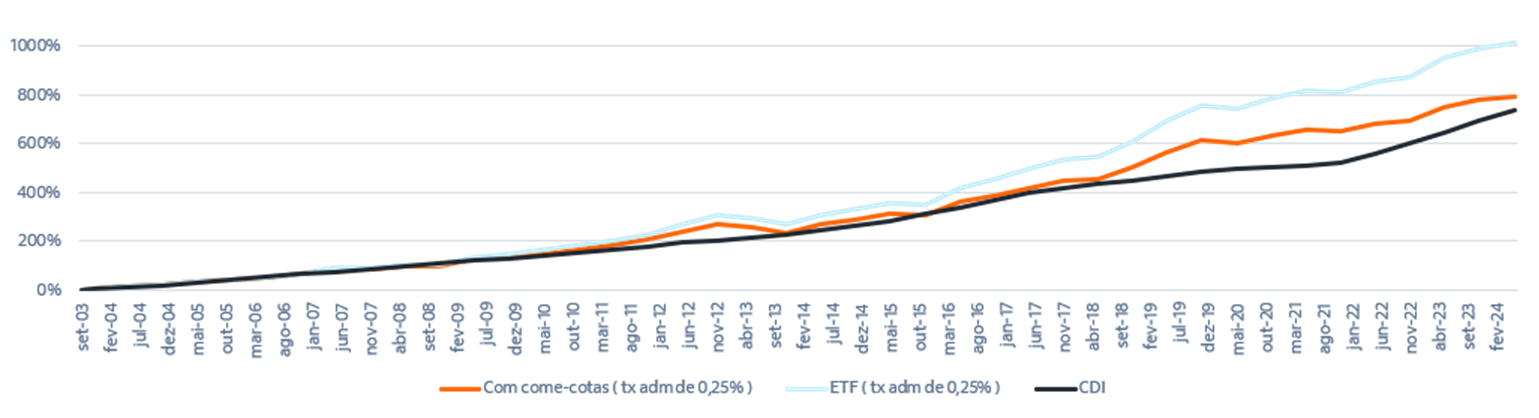

O mesmo exercício para o IMA-B traz uma diferença de 220% de diferença para um fundo vs um ETF de IMA-B com iguais taxa de administração de 0,25% ao ano, unicamente pelo efeito do come-cotas.

Performance acumulada: IMA-B com e sem come-cotas.

A boa notícia é que os ETFs de Renda Fixa não têm come-cotas. É possível investir em uma carteira de títulos públicos federais via ETFs como o IRFM11 e o IMAB11, que seguem os índices mencionados nos estudos (IRF-M e IMA-B, respectivamente).

Além dessa vantagem, todos os ETFs de Renda Fixa da Itaú Asset têm 15% de imposto de renda independentemente do prazo de investimento, semIOF e com reinvestimento dos cupons sem incidência de imposto.

Clique aqui para conhecer mais dos ETFs Itaú Asset. Para investir, busque a sua Corretora.